PR

PR今すぐお金を借りる方法!審査なしでどんな人でも借りられるカードローンはあるのかを解説

今すぐお金を借りたいと考えている方に向けて、状況に応じたお金の借り方をご紹介します。

とにかく急いでお金を借りたい方や、審査にとおるか不安な方など、それぞれの状況に適した方法を選ぶことで、スムーズに問題を解決できる可能性があります。

この記事では、消費者金融のカードローンやクレジットカードのキャッシングなど、さまざまなお金を借りる方法について詳しく解説します。

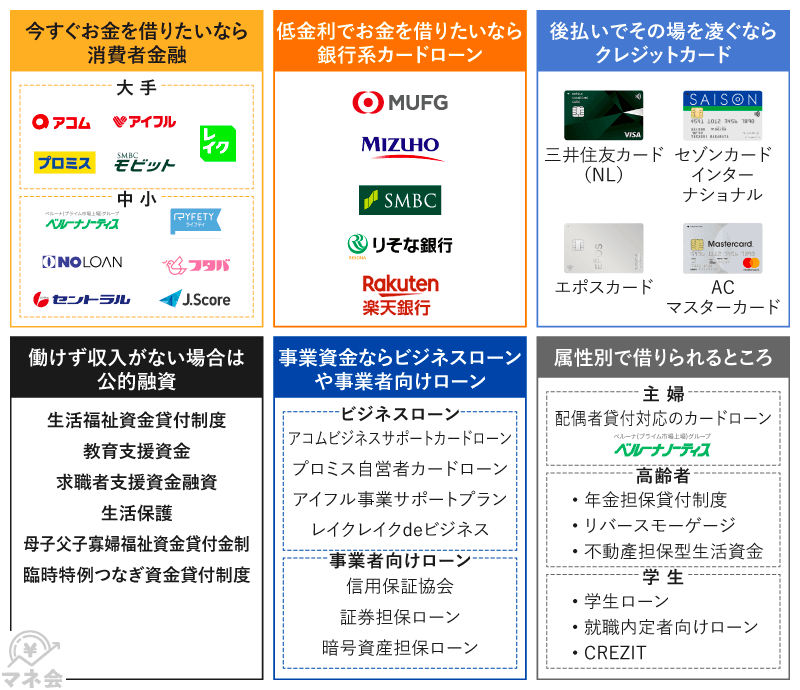

自分に合ったお金の借り方を見つけるために、以下のマップをぜひ参考にしてください。状況や目的に合わせて最適な選択肢を見つける手助けになります。

そして、なるべく早くお金を借りたい方は、大手消費者金融カードローンの利用をおすすめします。

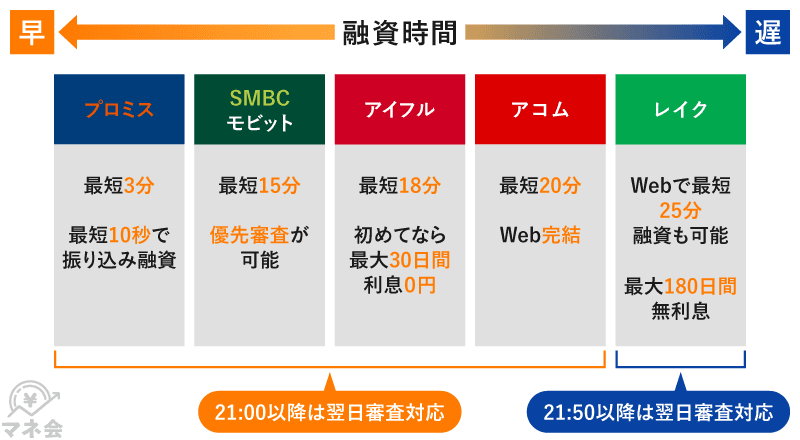

下記の5社は、いずれも最短で当日中の借入れを実施しています。今すぐにお金が必要な方は、ぜひ検討してみてください。

なお、当記事では貸金業法・利息制限法に基づき運営しており、財務局もしくは都道府県知事の許可がある消費者金融と、銀行法・信用金庫法に基づき運営される銀行、割賦販売法に基づき発行されるクレジットカードのみを紹介しているため、初めて利用する方でも安心です。

人気の業者・サービスを比較し、自分にぴったりのお金を借りる方法を見つけた上で、借入先を見つけてください。

- 今すぐにお金を借りるには即日融資ができる消費者金融カードローンが最適

- 急いでいなければ低金利の銀行カードローンでお金を借りるのがおすすめ

- 審査なしでお金を借りるならクレジットカードのキャッシング枠

- 今すぐお金を借りる方法は?誰でも大丈夫な借り方を一覧で紹介

- 今すぐお金が必要なら当日に借りられる消費者金融がおすすめ

- 審査でお金を借りれるか不安な方は中小消費者金融がおすすめ

- 今すぐお金を借りられる信販会社のカードローンもおすすめ

- キャッシュレス決済サービスを使えばすぐにお金を借りられる

- クレジットカードのキャッシング機能を使えばすぐにお金を使える

- 低金利でお金を借りるなら銀行カードローンがおすすめ

- 三菱UFJ銀行カードローン(バンクイック)は普通預金口座がなくても契約できる

- みずほ銀行カードローンは住宅ローン利用者なら金利年0.5%引き下げ

- 三井住友銀行カードローンはコンビニATMですぐに借りられる

- りそな銀行カードローンで借りるとポイントが貯まる

- SBI新生銀行カードローンは契約時にVポイントが最大2,000ポイント贈呈される

- オリックス銀行カードローンは無料で生命保険に加入できる

- 楽天銀行スーパーローンは楽天会員なら審査を優遇される(※)

- PayPay銀行カードローンは業界最低水準の金利が魅力

- auじぶん銀行カードローン じぶんローンはau限定割で最大年0.5%金利優遇

- イオン銀行カードローンは口座開設無しでWEB完結で申し込める

- みんなの銀行は5万円までなら利息なしで借りられる

- セブン銀行カードローンは最短翌日にATMやアプリから借入れ可能

- ローソン銀行ローソンPontaプラスは新規入会で1,000ポイントもらえる

- 低金利でお金を借りるなら地方銀行カードローンも検討しよう!

- 低金利でお金を借りられるそのほかの金融機関

- 利用目的が決まっている場合は目的別ローンでお金を借りるのがおすすめ

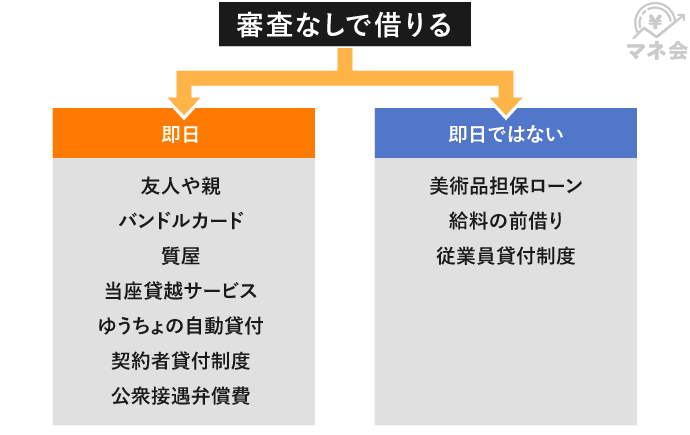

- 誰でも借りられる方法はある?審査なしでお金を用意する方法

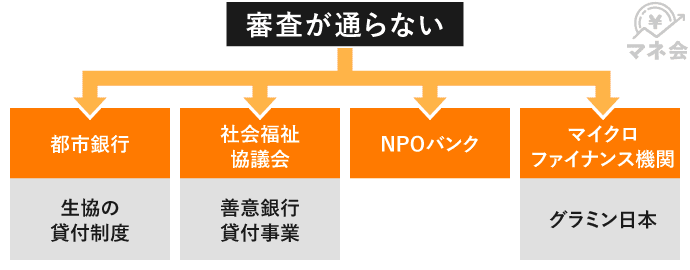

- 生協の貸付制度は組合員の生活困窮者が借りられる

- 善意銀行貸付事業は生活困窮者が最大5万円までお金を借りられる

- NPOバンクは低所得者でも金利1〜5%でお金を借りられる

- グラミン日本では貧困者が少額融資を無担保でお金を借りられる

- 友人や親など身近な人に相談してお金を借りる

- バンドルカードは5万円まで最短5分で前借りできる

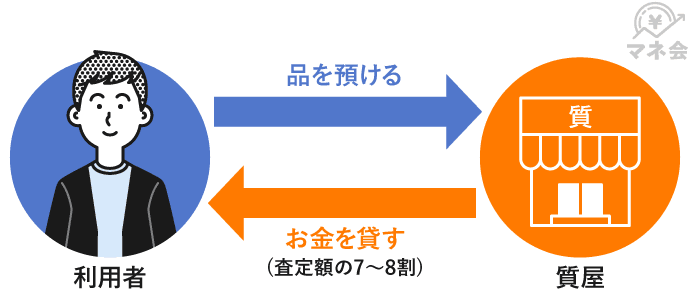

- 質屋は価値のある品物を預けるだけでお金を借りられる

- 美術品担保ローンは絵画や彫刻などを担保に借入れできる

- 非常時には会社からの給料を前借りできる

- 正社員なら従業員貸付制度で会社から借りられる

- 総合口座に付帯する銀行の当座貸越サービスは申込みなしで使える

- 郵便局の自動貸付はゆうちょ銀行の預金を担保に借りられる

- 契約者貸付制度なら生命保険の解約返戻金を担保にして借りられる

- 財布紛失時には警察から数千円借りられる公衆接遇弁償費を活用しよう

- 闇金などの違法業者や個人間融資掲示板は絶対に利用してはいけない

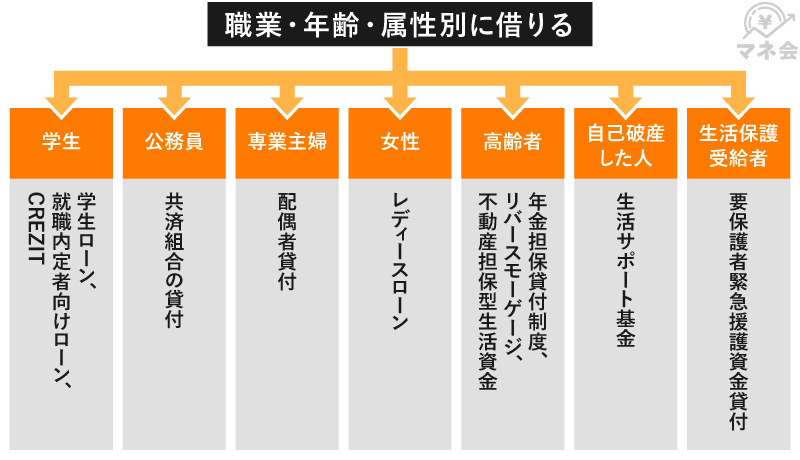

- 職業・年齢・属性別にお金を借りるおすすめの方法

- 国や自治体からお金を借りる公的融資制度は誰でも申込める

- 日本政策金融公庫の融資制度は経営の立て直しや創業に最適

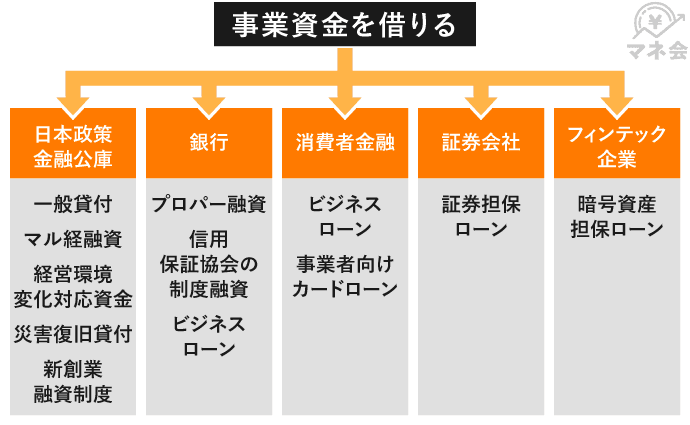

- 事業資金を借入れたいならビジネスローンや事業者向けローンがおすすめ

- お金を借りるときの審査にとおるコツは?

- お金を借りる際によくあるQ&A

- お金を借りる際は安全かつ自分に合った借入先を選ぼう

今すぐお金を借りる方法は?誰でも大丈夫な借り方を一覧で紹介

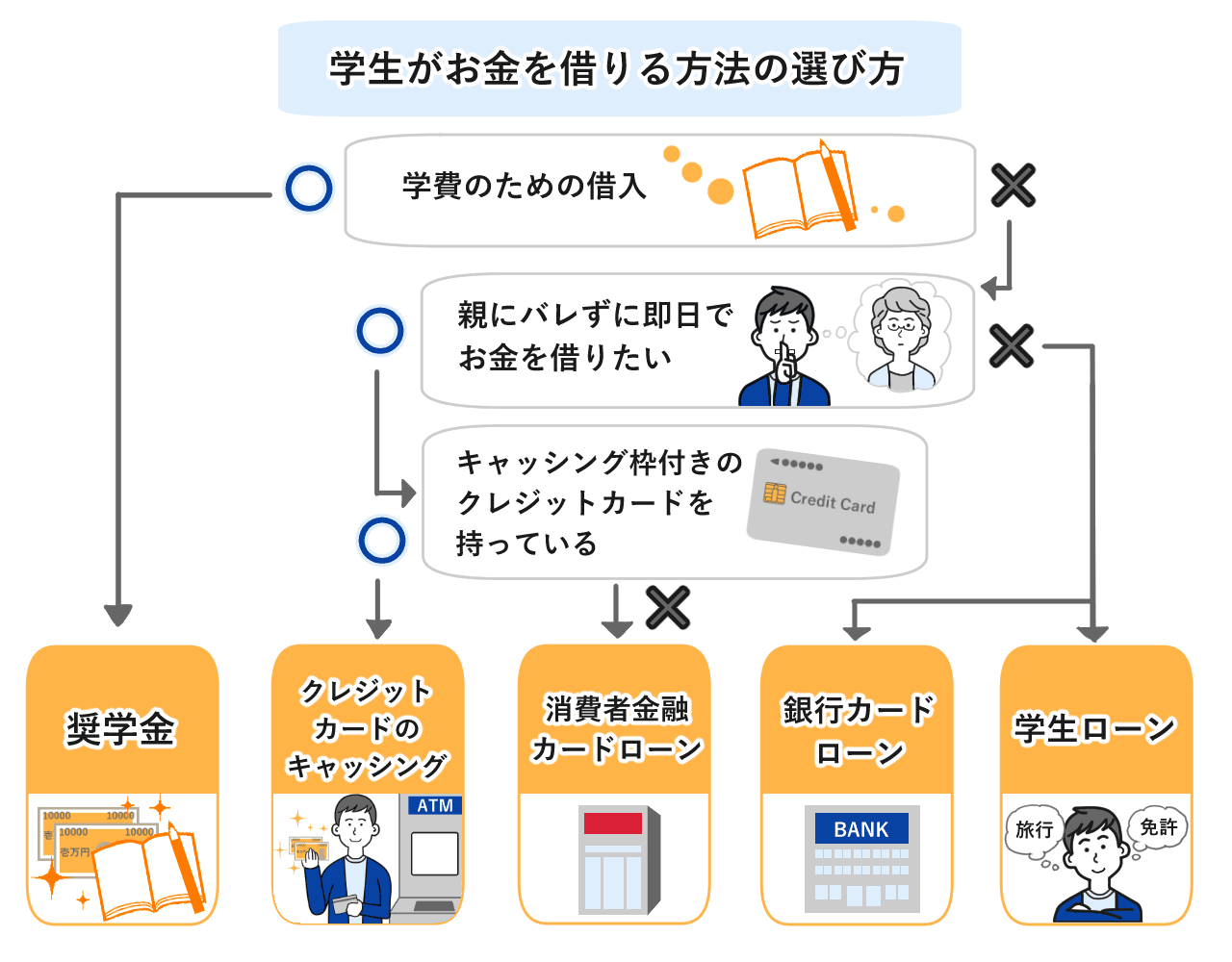

お金を借りる方法は、クレジットカードのキャッシング枠を利用することや、銀行や消費者金融のカードローンに申し込むなどさまざまです。

定められた条件を満たせば、国が設けている融資制度も利用できます。

しかし、お金を借りる際は本当に安全な方法なのか見極めなくてはいけません。

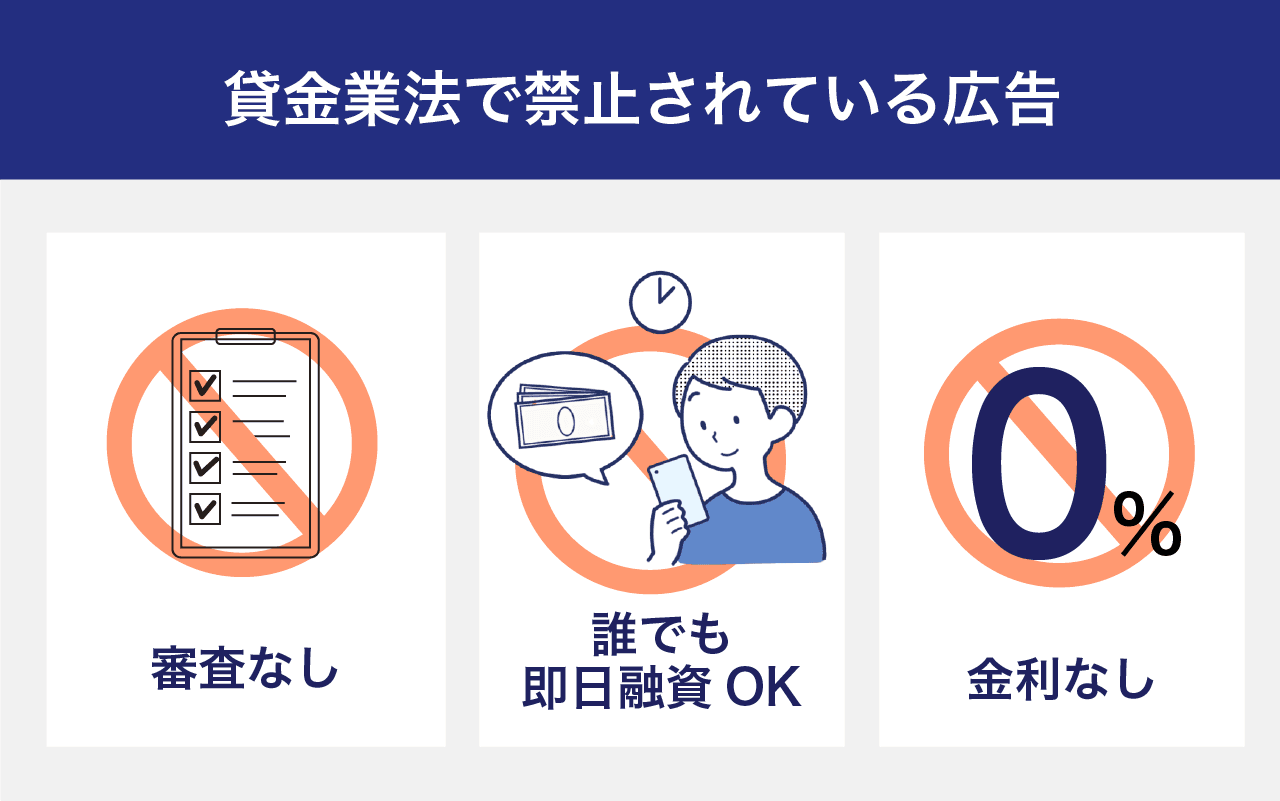

「審査なし」「誰でも借りられる」「金融ブラックでも今すぐお金を借りることができる」などと謳う悪徳業者を利用しないよう、注意しておきましょう。

安全にお金を借りる方法の一覧を次にまとめました。

| 今すぐにお金を借りたい人向け | ・大手消費者金融カードローン ・信販会社提供カードローン ・キャッシュレス決済サービス ・キャッシング機能つきクレジットカード |

|---|---|

| 低金利でお金を借りたい人向け | ・銀行カードローン ・地方銀行カードローン ・信用金庫 ・JAバンク ・ろうきん(労金) ・目的別ローン |

| 審査が通らない人向け | ・生協の貸付制度 ・善意銀行貸付事業 ・NPOバンク ・グラミン日本 |

| 審査なしでお金を借りる方法 | ・友人や親など身近な人 ・バンドルカード ・質屋 ・美術品担保ローン ・給料の前借りをする ・従業員貸付制度 ・当座繰越サービス ・郵便局の自動貸付 ・生命保険の契約者貸付制度 ・公衆接遇弁償 |

| 学生向け | ・学生ローン ・就職内定者向けローン ・CREZIT |

| 公務員向け | 共済組合の貸付 |

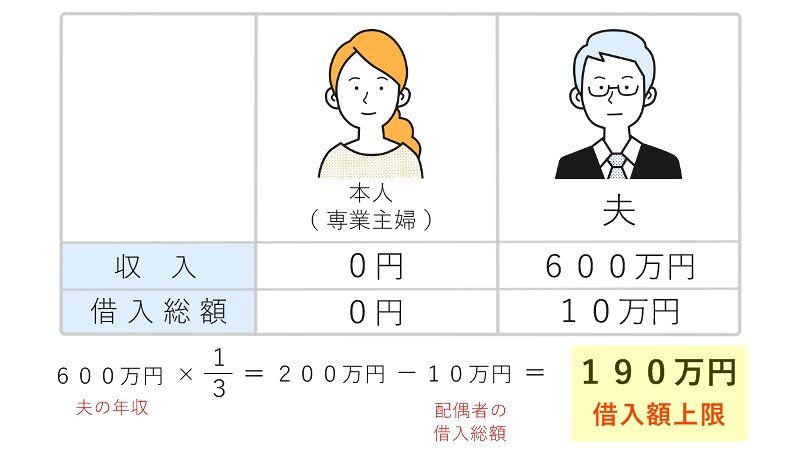

| 専業主婦向け | 配偶者貸付対応のカードローン |

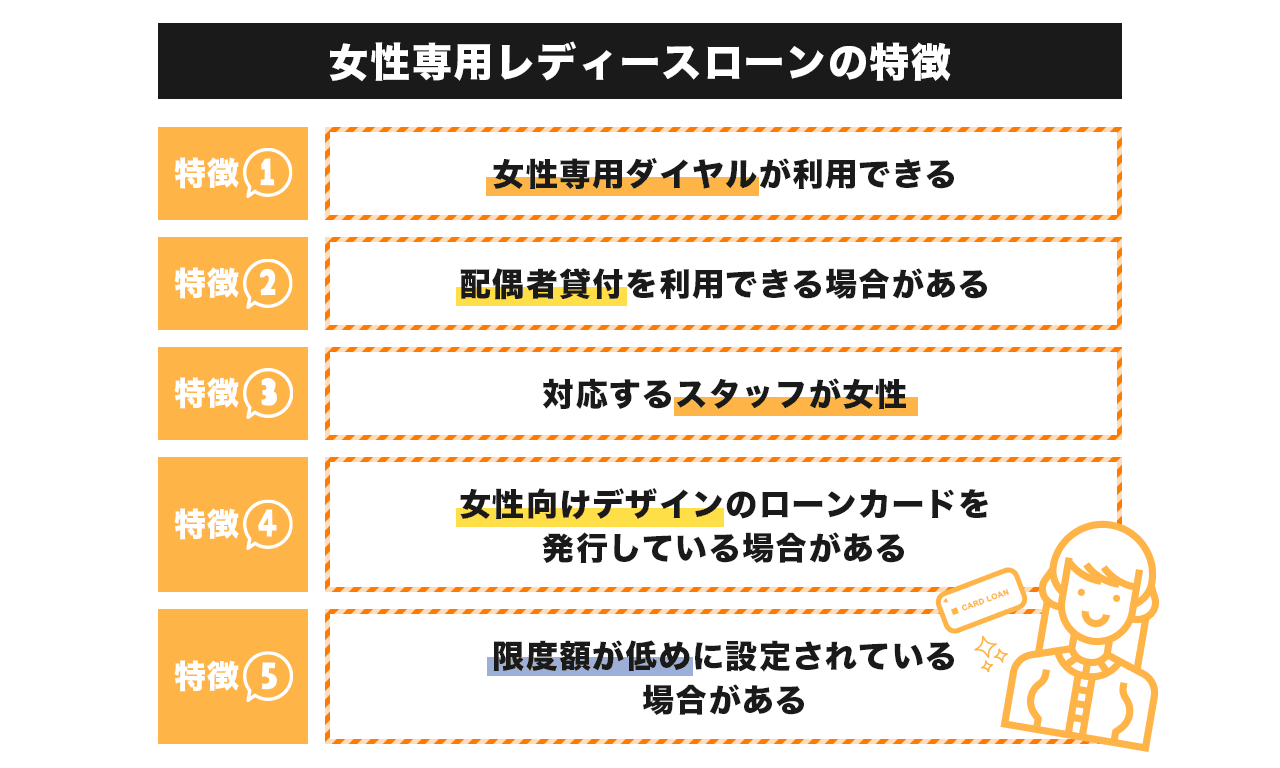

| 女性向け | レディースローン |

| 高齢者向け | ・年金担保貸付制度 ・リバースモーゲージ ・不動産担保型生活資金 |

| 自己破産した人や金融ブラックの人向け | 生活サポート基金 |

| 生活保護受給者向け | 要保護者緊急援護資金貸付 |

| 国や自治体からお金を借りる公的融資制度 | ・生活福祉資金貸付制度 ・母子父子寡婦福祉 ・求職者支援資金融資 ・看護師等修学資金貸与制度 |

| 経営の立て直しや創業向け事業資金 | ・日本政策金融金庫の融資制度 ・一般貸付 ・マル経融資 ・経営環境変化対応資金 ・災害復旧貸付 ・新創業融資制度 |

| そのほかの事業資金 | ・ビジネスローン ・事業者向けローン ・プロパー融資 ・信用保証協会の制度融資 ・証券担保ローン ・暗号資産担保ローン |

しかし、借入先の種類が多すぎて「どこでお金を借りるべき……?」と悩む方は少なくありません。

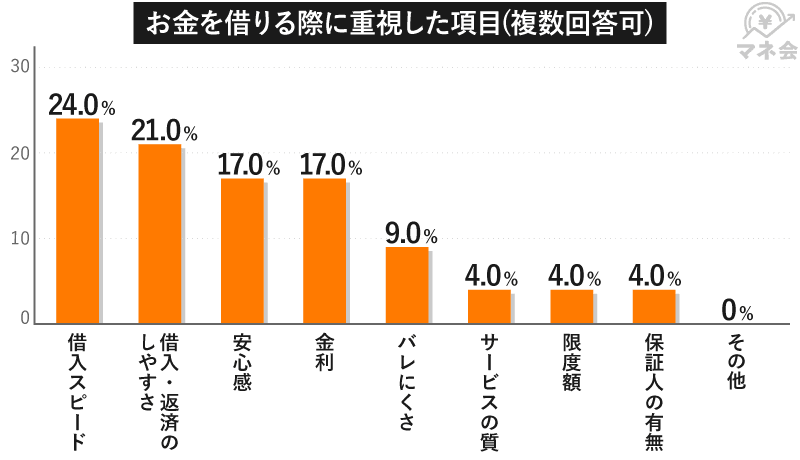

人によっては「金利」や「融資スピード」など、お金を借りる際に重視する項目が異なります。

自分の希望を叶えるお金の借り方を見つけるためには、以下のフローチャートを活用してください。

あらゆる借入れ手段のなかでも、至急お金を借りる方法をお探しの方には、即日融資ができる大手消費者金融のカードローンが最適です。

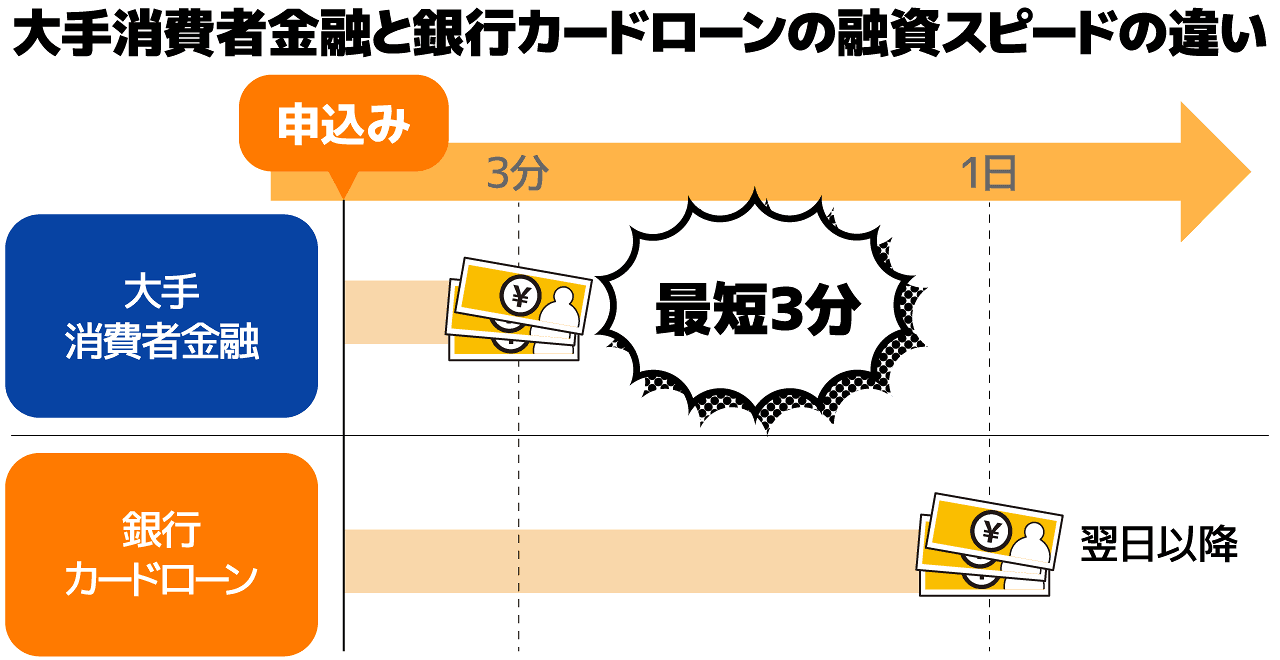

銀行カードローンや国や自治体の公的融資制度は審査に1週間以上かかることもあり、実際にお金を受け取るまでに時間がかかります。

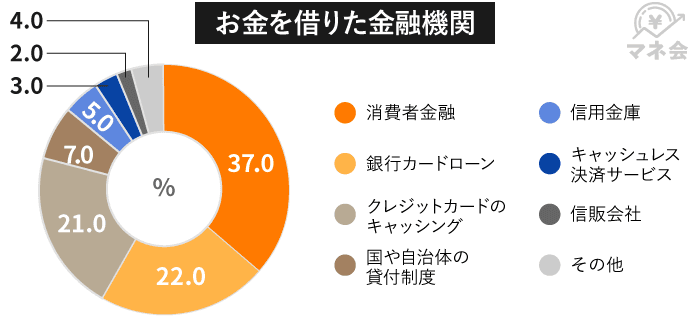

マネ会が実施したアンケートでは、お金を借りた人の37%が消費者金融カードローンを選択していました。

また、お金を借りる際に重視した項目として最も多かった回答は「借入スピード」で、次点が「借入・返済のしやすさ」でした。

大手消費者金融カードローンのプロミスは最短3分、アコムは最短20分での即日融資が可能で、借入・返済をスマホアプリ上でできるという簡単さ、利便性の高さが魅力です。

くわえて消費者金融は、年収の多寡を理由として審査落ちることが少ない点も、利用者にとっては嬉しい特長でしょう。

ポイント交換サービス「ドットマネー」の調査からは、年収が200万円から600万円の層に関して割合に大きな差がないことが分かるため、消費者金融の利用者の年収は幅広いといえます。

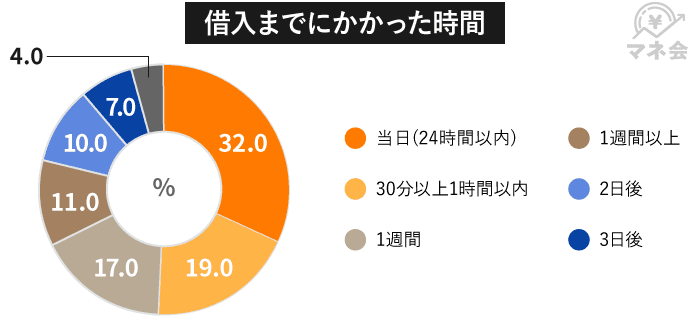

また、お金を借りるまでにかかった時間として最も多かった回答は「当日(24時間以内)」でした。

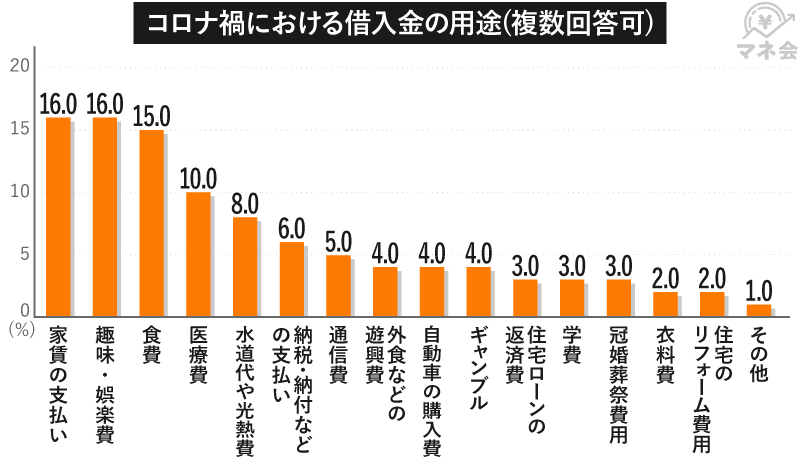

なお、借りたお金の使い道については「家賃の支払い」「趣味・娯楽費」が16%で最も多く、次いで「食費」が15%、「医療費」が10%という結果に。

2020年に日本貸金業協会が公表した「資金需要者等の借入意識や借入行動に関する調査結果報告(※)」の回答では、「趣味・娯楽費」が40%を占め、「食費」が22.2%、「外食などの遊興費」が15.5%だったことから、コロナ禍によってお金を借りたいニーズが大きく変化していることがわかります。

収入減により家賃や食費、医療費の支払いに悩み、一刻も早くお金が必要な場合は、消費者金融カードローンでお金を借りるのを検討してもよいでしょう。

緊急時、申込みの当日中にお金を借りることが可能な大手消費者金融カードローンのおすすめは次の5社です。

「お金を借りるならどこ?」と迷ったときの参考にしてください。

| 大手消費者金融名 | 審査時間 | 融資スピード | 無利息期間 |

|---|---|---|---|

| アコム | 最短20分 | 最短20分 | 30日間 |

| アイフル | 最短18分 | 最短18分 | 30日間 |

| プロミス | 最短3分 | 最短3分 | 30日間 |

| レイク | 最短15秒 | 最短25分 | 最大180日間(※) |

| SMBCモビット | 最短15分 | 最短15分 | - |

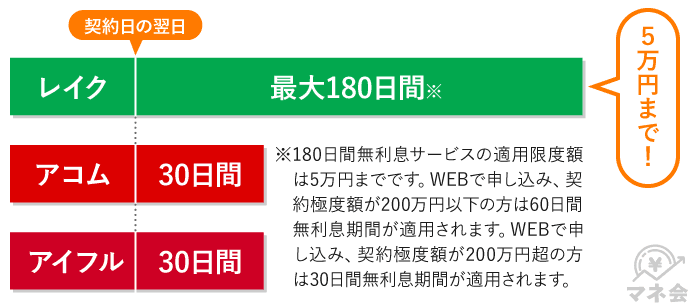

いずれも即日融資に対応しており、SMBCモビット以外は初めてお金を借りる方向けて無利息サービスを用意しています。

無利息期間とは、借入金額に対して利息(金利)がかからない期間のことです。

無利息期間中の返済が可能であれば、利息0円でお金を借りることができます。

10万円以下の少額融資であれば、無利息期間中に全額返済することも現実的でしょう。

専門家からのコメント

即日融資のサービスでも、審査結果によっては思った以上に低金利で借りられることもあります。複数のサービスを比較し、自分に有利な条件のところを利用しましょう。

今すぐお金が必要なら当日に借りられる消費者金融がおすすめ

| 借入先 | 融資スピード |

|---|---|

| 大手消費者金融カードローン | 最短3分 |

| 信販会社のカードローン | 最短即日 |

| キャッシュレス決済サービス | 最短即日 |

| クレジットカードのキャッシング機能 | 最短即日 |

| 中小消費者金融カードローン | 最短30分 |

- 申込みをした当日中にお金を借りることができる

- 担保や保証人が不要

- Web完結申込みに対応しており24時間申込める

- 在籍確認は原則として書類でおこなうため電話確認は実施されない

今すぐお金を借りたい場合は、大手消費者金融のカードローンを利用するのがおすすめです。

大手消費者金融では、審査にAIスコアリングシステムを導入しており、申込者の返済能力などを即座に審査できる仕組みになっています。そのため、10万円程度の少額であれば、1時間以内に借りられる可能性が高いのが魅力です。

「消費者金融」という言葉に不安を感じる方もいらっしゃるかもしれませんが、大手消費者金融のカードローンは、貸金業法に基づいて運営されており、過度な取り立てや迷惑行為は厳しく禁止されています。

さらに、総量規制によって借入可能額が年収の3分の1までに制限されているため、借りすぎてしまう心配も少なく、安心して利用できます。

過度な借入れから消費者の皆さまを守るために、年収などを基準に、その3分の1を超える貸付けが原則禁止されています(総量規制)。

例えば、年収300万円の方が貸金業者から借入れできる合計額は、最大で100万円となります。

専門家からのコメント

金利が高いというと抵抗がある人もいますが、融資スピードと審査の手軽さを考えれば状況によっては利用すればメリットがあります。

特にすぐに返済できる場合は消費者金融の融資スピードの早さは重宝するでしょう。

アコムは日雇いのアルバイトの方でも借りられる

- 申込から借入まで最短20分!

- WEB完結が可能で、勤務先へ電話での在籍確認、郵送物も原則なし

- 初回30日間利息0円サービス

- 実質年率

- 年3.00〜18.00%

- 借入限度額

- 1万円〜800万円

- 審査時間

- 最短20分

- 融資時間

- 最短20分

- コンビニ

- 収入証明書

- 審査は申込後、最短20分

- 原則、電話での在籍確認なし

- 初めての利用なら契約翌日から30日間無利息

- 楽天銀行ユーザーなら最短10秒で振込融資が可能

- スマホアプリ利用ならセブン銀行ATMでカードなしで借入・返済できる

アコムの審査は、申込後最短20分で完了します。

そして、アコムは、パートやアルバイトの方、日雇いの方(※)でも申込み可能です。公式サイトでも、以下のように述べています。

一般的には、「安定した収入がある方」や、「返済能力がある方」といった貸付条件が定められています。これらの貸付条件を満たす場合は、日雇いの方もカードローンをご利用することができます。

Web申込みは24時間可能で、自分の好きなタイミングで手続きができるため、忙しい方にも便利です。ただし、審査受付時間は9:00~21:00(土日祝日含む)となっているため、即日でお金を借りたい方は注意が必要です。

今すぐ借りたい場合は、審査受付終了時間の1時間前までに申込みを完了させることをおすすめします。

また、アコムを初めて利用する方は、契約翌日から30日間の無利息サービスを利用できる点も魅力。この期間中に返済を済ませれば、利息は一切かかりません。

振込融資も充実しており、Web・スマホアプリ・電話から手続きが可能です。楽天銀行を利用している方であれば、最短10秒で振込が完了します。

- (男性 / 20代 / 会社員 / 200〜400万円未満)

アコムでは審査が早く申込みから契約まで30分ほどでできました。急な友達の結婚式のお祝いにもすぐに用意ができましたので大変ありがたかったです。

金利に関しては30日間金利0円ということで一時的な借入れをしたかったのでうれしかったです。 - (女性 / 40代 / 派遣社員 / 200〜400万円未満)

消費者金融の利用はあまり気はすすまなかったものの、アコムなら一番イメージがよいし、何よりも審査が最短でおわると聞いたので利用を決意しました。

手続きも簡単で、自動貸し出し機を利用してできたので、人と対面することもなかったです。

それから、派遣社員という形態が不利になるのではないかと思いましたが、その点も特に問題なく、すんなり審査に通りました。

さらに、アコムでは「3秒診断」機能があり、年齢・年収・他社借入額を入力するだけで借入可能かを簡単にチェックできます。

審査にとおるか不安な方は、申込前にこの診断を活用して、自分に適した利用条件か確認してみてください。

アイフルは利用者の5人に1人以上がパートやアルバイトの方

- 審査は最短18分!融資も最短即日で可能

- 誰にも知られずWeb完結!電話での在籍確認、郵送物も原則なし

- 初めての方なら最大30日間利息0円

- 実質年率

- 年3.00〜18.00%

- 借入限度額

- 1万円〜800万円

- 審査時間

- 最短18分

- 融資時間

- 最短18分

- コンビニ

- 収入証明書

- 50万円を超える場合

- 審査は申込後、最短18分

- 原則、電話での在籍確認なし

- 初めての利用なら契約翌日から30日間無利息

- スマホアプリからも申込める

アイフルは、申込み後最短18分でお金を借りられるスピード対応が魅力のカードローンです。融資スピードを重視する方に適しています。

Web申込み後に急いでいる旨を電話で伝えると、優先的に審査を進めてもらえるケースがあります。

なるべく早くお金を借りたい場合は、申込み完了後に届く受付完了メールを確認し、専用ダイヤル(0120-337-137)へ電話をかけてください。

受付時間は、9:00~21:00(土日祝日含む)となっています。

そして、アイフルは主婦であってもパートやアルバイトで収入を得ていれば審査にとおる可能性があります。

アイフルは利用者のうち、5人に1人以上(※)がパートやアルバイト雇用の方であると公式サイトでも述べています。

アイフルは利用者のうち、5人に1人以上がアルバイトやパートです。

さらに、アイフルを初めて利用する方は、契約翌日から最大30日間の無利息サービスを利用できます。

無利息期間内であれば、一度完済後に再度借入れた分も対象になるため、とてもお得です。

迅速な対応と利便性を兼ね備えたアイフルは、特に「とにかく早くお金を借りたい」という方におすすめのカードローンです。

- (男性 / 20代 / 会社員 / 200〜400万円未満)

とにかくスピードが早い。急なお金の入りようにはかなり使い勝手がいいと思います。

また借りるときに使い方がわからなかったのですが、しっかりサポートセンターの方が対応して頂けたのを覚えています。審査に関してはかなり早いイメージでした。

30万~40万円も借りるのでもっと時間がかかると思っていましたが、良い意味で期待を裏切られました。 - (男性 / 30代 / 会社員 / 400〜600万円未満)

クレジットカードのキャッシングをしていた。 金利が高かったので金利が低くならないかと思い、アイフルに相談してみた。

その時に金利をもう少し下げれないか?と確認したところオッケイをもらえた。 これは非常にありがたかった。

なお、アイフルは、審査結果を簡易的に診断できる「1秒診断」を用意しています。

アイフルを検討している方は、申込前に1秒診断を利用して審査に通過するかチェックしてみましょう。

プロミスはパートやアルバイトで収入を得ていれば18歳から申込みできる

- 審査が最短3分で、融資までのスピードも早い!

- 初回の方なら最大30日間利息が0円

- 無利息期間が契約日ではなく借入日からカウントされるので使いやすい!

- 実質年率

- 年4.50〜17.80%

- 借入限度額

- 1万円〜500万円

- 審査時間

- 最短3分

- 融資時間

- 最短3分

- コンビニ

- 収入証明書

- 50万円まで原則不要

- 最大金利が17.8%とそのほかの大手消費者金融カードローンに比べて低い

- 無利息期間がはじまるタイミングは初回借入れの翌日

- 審査は申込後、最短3分

- 原則、電話での在籍確認なし

- 新規の審査通過率が高い

プロミスは、申込後最短3分で融資を受けられる審査スピードの早さが大きな魅力です。

多くの消費者金融が申込み条件を20歳以上と設定しているなか、プロミスでは18歳から申込みが可能です。

収入のあるパートやアルバイトの方だけでなく、学生の方も審査にとおる可能性があります。

年齢18~74歳のご本人に安定した収入のある方。

主婦・学生でもアルバイト・パートなど安定した収入のある場合はお申込いただけます。ただし、高校生(定時制高校生および高等専門学校生も含む)はお申込いただけません。また、収入が年金のみの方はお申込いただけません。

急ぎの場合は、Web申込み完了後に電話をすると、審査を優先してもらえる可能性があります。電話番号は0120-38-0365で、受付時間は平日8:00~21:00となっています。

さらに、プロミスは他社カードローンと比較して、最大金利が低い点も特徴的です。多くのカードローンの最大金利が18.0%であるのに対し、プロミスの最大金利は17.8%と抑えられているため、少しでも金利負担を減らしたい方には特におすすめです。

また、プロミスを初めて利用する方には、初回借入の翌日から30日間の無利息サービスが提供されます。

他社では契約日から30日間の無利息期間が一般的ですが、プロミスの場合、借入日からカウントされるため、無利息期間を最大限に活用できるのが強みです。

- メールアドレスの登録

- 書面の受取方法で「Web明細」を選択

- (男性 / 30代 / 会社員 / 400〜600万円未満)

プロミスを利用しての感想としては一言で「便利」でした。 大手消費者金融だけあり、非常に利便性がよく、簡単で迅速に借入れすることができました。

初めて利用しましたが審査の時間も短く早くお金を借りたかったので借入先として選択しましたが非常に助かりました。 - (女性 / 20代 / パート / 200万円未満)

なぜ、プロミスを利用したかというと、ネットで調べ、女の人でも借りやすく即日借入ができると書いてあったため利用しました。

周りにばれないように、ネットで申込みました。金利の説明があり、返済日の設定などをしてくださり、すごく対応が良く早かったです。

レイクはWeb申込みをすれば最短15秒で審査結果がわかる

- はじめてならWeb申込で60日間特典(利息0円)も選べる!

- WEBで24時間お申込み可能で、最短25分で融資可能

- 電話の在籍確認、郵送物が原則なし

- 実質年率

- 年4.50〜18.00%

- 借入限度額

- 最小1万円〜最大500万円

- 審査時間

- 申込み後最短15秒

- 融資時間

- Webで最短25分融資も可能

- コンビニ

- 収入証明書

- 50万円を超える場合提出必要

- 最大180日間の無利息サービスが利用できる

- WEB申込みなら最短25分で融資が受けられる

- 原則、電話による在籍確認なし

- スマホアプリ・セブン銀行を利用すればカードレスで借入れ可能

レイクは、WEB申込みを利用すれば最短25分でお金を借りられる、スピーディーな対応が魅力のカードローンです。

即日融資を希望する場合は、21時(日曜日は18時)までに契約手続きをすべて完了させる必要があります。

また、申込み後、最短15秒で審査結果が表示される点も、レイクの特長です。スピーディーな審査と融資を希望する方には、非常に魅力的な選択肢といえるでしょう。

さらに、レイクでは5万円以下の借入れに対して、最大180日間の無利息サービスを設けています。

他社カードローンの無利息期間が一般的に30日間であるのに対し、レイクは圧倒的に長い無利息期間を提供しているため、無利息期間の長さを重視する方に最適です。

迅速な対応と手厚い無利息サービスを兼ね備えたレイクは、特に初めてカードローンを利用する方や、余裕をもって返済計画を立てたい方におすすめです。

- 契約額200万円以上:30日間無利息

- 契約額200万円以下かつWEB申込み:60日間無利息

- 契約額200万円以下かつ5万円までの借入:180日間無利息

- (女性 / 20代 / 学生 / 200万円未満)

アルバイトで安定した収入があり、かつ、10万以下と少額だったからか、審査はスムーズに通りました。

よく、CMで30日間利息無料を見ていたこともあり、30日以内に返せるようなスケジュールで借りられたので、金利に関しては特に何も気にせずに返済できました。 - (男性 / 30代 / 会社員 / 400〜600万円未満)

私はレイクを初めて利用したため、独自サービスである「5万円まで180日間利息0円」の恩恵を受けることができました。

私は3ヶ月間で一括返済したこともあり、完全に無利息で4万円を借りることができたのでした。レイクは、ほかの方へもぜひお勧めしたい金融機関です。

SMBCモビットは最短15分のスピード融資に対応している

- 最短15分で融資が可能!(※申込の曜日、時間帯によっては翌日以降の取扱となる場合があります)

- WEB完結可能で、電話での在籍確認、郵送物も原則なし

- 借入上限額は最大800万円

- 実質年率

- 年3.00〜18.00%

- 借入限度額

- 1万円〜800万円

- 審査時間

- 公式サイト参照

- 融資時間

- 公式サイト参照

- コンビニ

- 収入証明書

- -

- 最短15分の即日融資が可能

- Vポイントサービス利用で返済のたびにポイントが貯まる

- 三井住友銀行ATMの利用は手数料無料

SMBCモビットは、審査結果が最短15分で出るため、急にお金が必要になった場合でも安心して利用できるカードローンです。

無利息サービスは提供していないものの、SMBCモビットはプライバシーへの配慮に優れています。審査時に自宅への電話連絡を避けたい場合は、申込時に「希望連絡先(携帯)」を選択できます。

ただし、携帯で連絡が取れない場合は自宅に連絡が入ることがあるため注意が必要です。また、Web完結申込みを利用すれば、原則として電話連絡や自宅への郵送物がなくなるため、家族に知られずに利用したい方に特におすすめです。

さらに、三井住友銀行ATMを利用すれば手数料が無料という点も魅力です。

また、公式スマホアプリを使えば、セブン銀行やローソン銀行でカードレス取引ができるため、利便性も抜群です。

プライバシーを重視したい方や、スピーディーな審査・融資を求める方に、SMBCモビットはおすすめの選択肢といえるでしょう。

- (男性 / 20代 / 会社員 / 200〜400万円未満)

ほかの大手消費者金融や中小の消費者金融でも借りましたが、SMBCモビットは審査するスピードが早く感じます。

個人情報などの選択欄も分かりやすくなっているので、スピーディーに入力できました。また、在籍確認などもなく、どうしても周りにばれたくない時などに利用するメリットを感じます。 - (女性 / 40代 / パート / 200万円未満)

審査の時間がとても早く、とても親切な応対でした。何よりお店に行かなくても、スマホで審査~借入までスムーズにできました。

審査の時間も、確か一時間ほどで結果がでて、すぐに携帯電話に連絡がありました。そのあと借入ができるようになり、身分証明書も写メですませられ本当に便利な世の中になったなーと感心しました。

審査でお金を借りれるか不安な方は中小消費者金融がおすすめ

中小消費者金融は、大手消費者金融に比べると営業規模が小さく無利息サービスや即日融資体制については大手に劣る面もあります。

しかし、スタッフが一件ずつ申込内容を精査するために柔軟な審査が期待でき、他社借入状況や過去の返済実績に不安がある方であっても、現在の返済能力が安定していると判断されれば融資を受けられる可能性があります。

おすすめの中小消費者カードローンは次のとおりです。

フタバは平日16時までに審査完了すれば当日に借りられる

- インターネットなら、来店不要で契約可能!

- 金利は14.959%〜19.945%

- 保証人・担保不要!

- 実質年率

- 年14.96〜19.95%

- 借入限度額

- 1万円〜50万円

- 審査時間

- 最短2時間

- 融資時間

- 最短即日

- コンビニ

- 収入証明書

小消費者金融のフタバでは、インターネットから24時間365日申込みが可能です。

はじめて契約する方は借入れから30日間は無利息となるほか、即日融資にも対応しており、平日16時までに審査完了できれば来店不要で申込み当日に融資を受けることができます。

審査が甘いというわけではありませんが、中小消費者金融ならではの独自の審査基準となっており、消費者金融からの借入れが4社以内であれば融資を受けられる対象になります。

そのため、大手消費者金融の審査に落ちた方でも借入れできる可能性はあるでしょう。

ただし、フタバは振込融資のみとなるので、カードローンのようにATMで自由に借入れ・返済ができるわけではありません。

そのため、追加で借入れが必要なときは、フタバに連絡が必要になる点はやや手間になってしまいます。

ベルーナノーティスは配偶者貸付に対応しており専業主婦も利用できる

- 80歳まで借入可能

- 限度額50万円まで収入証明書原則不要!

- 初めての場合は1~300万円までの融資

- 実質年率

- 年4.50〜18.00%

- 借入限度額

- 1万円〜300万円

- 審査時間

- 最短30分

- 融資時間

- 公式サイト参照

- コンビニ

- 収入証明書

- 50万円まで原則不要

中小消費者金融のベルーナノーティスでは、インターネットから申込みをおこなえば最短30分で契約が可能です。

カードローンとなりますが、振込融資にも対応しているため、申込み当日に融資を受けることも可能です。

また、カードの発行も最短即日となっているので、早ければ申込みから数日で手元にローンカードが届き、ATMでの借入れも可能になります。

無利息期間は14日間とやや短めの設定になっていますが、ベルーナノーティスでは新規の方だけではなく、完済後、3ヶ月以上の期間が空いていれば再度借入れするときも無利息期間が適用されます。

繰り返し無利息で借入れできるので、上手に活用すれば利息を大幅に節約することができるでしょう。

ちなみに、ベルーナノーティスでは配偶者貸付にも対応しているので、専業主婦の方も融資を受けることができます。

キャッシングMOFFは申込み条件に年齢の上限が決められていない

- 最短即日で振込融資可能!

- ご利用限度額は最大100万円まで

- 最長5年の返済期間を設定可能

- 実質年率

- 年15.00〜20.00%

- 借入限度額

- 1万円〜100万円

- 審査時間

- 公式サイト参照

- 融資時間

- 公式サイト参照

- コンビニ

- 収入証明書

- 50万円まで原則不要

キャッシングMOFFは、最短30分のスピード審査に対応しており、急ぎでお金を借りたい方にとって非常に便利な消費者金融です。

審査が迅速であるだけでなく、申込みから融資までの手続きがスムーズな点も魅力です。

一般的な消費者金融では、対象年齢が20〜65歳前後と制限されることが多いなか、キャッシングMOFFは年齢の上限が設定されていないため、高齢の方でも利用を検討しやすい点が大きな特徴です。

さらに、収入のある学生やアルバイトの方も申込み可能で、多くの方に利用のチャンスが広がっています。

また、「1day ダイレクト」と呼ばれる限度額1〜100万円のカードローンは、即日融資に対応しており、緊急で資金が必要な場合に非常に役立ちます。

急な出費や予定外の資金需要に対応できるため、特に年齢制限がない即日融資対応の消費者金融を探している方にはおすすめです。

エイワは対面審査なので借入れが初めての方にもおすすめ

- 女性専用のレディースローンあり。

- 無人契約機ではなく、お会いしてのご融資!

- 3項目でわかるお借入診断!

- 実質年率

- 年17.95〜19.94%

- 借入限度額

- 1万円〜50万円

- 審査時間

- 最短即日

- 融資時間

- 最短即日

- コンビニ

- 収入証明書

- 必要

エイワは横浜市に本店を構える中小消費者金融です。

申込みはインターネットでも受け付けていますが、対面での融資を大切にしている消費者金融のため、融資を受けるためには直接店舗に足を運び、対面審査を受ける必要があります。

一般的なカードローンは職業や勤続年数、年収などで融資条件を決定しますが、エイワは対面融資・対面与信をおこない、家庭の事情や返済の意思などを踏まえた複合的・多角的な審査をしてくれます。

したがって、属性情報に問題があり大手消費者金融の審査に落ちた方でも、エイワなら利用できる可能性があるでしょう。

即日融資を希望する方は、申込み後に担当者から連絡があるので、その際に即日融資を希望する旨を伝えましょう。

ライフティ カードローンは初回利用限度額が1,000円から借入れできる

- 来店不要!お申込みは24時間受付

- ケータイ・スマートフォンからもお手続きが可能です。

- ご融資は1000円から

- 実質年率

- 年8.00〜20.00%

- 借入限度額

- 0万円〜500万円

- 審査時間

- 最短即日

- 融資時間

- 最短即日

- コンビニ

- 収入証明書

- 50万円まで原則不要

ライフティはセブン銀行ATMと提携している便利な消費者金融で、全国のセブンイレブンに設置されたATMから借入が可能です。

限度額は1,000円から最大500万円まで対応しており、特に下限が細かい点や上限が中小消費者金融よりも高めに設定されている点が特徴です。

ただし、即日融資には対応しておらず、電話による在籍確認や郵送物が必要となる点には留意が必要です。

また、在籍確認や書類の郵送は個人のプライバシーに配慮しておこなわれますが、周囲に知られたくない方にとっては利用しづらい場合もあるでしょう。

さらに、借入額が10万円未満の場合、金利が最大20%に設定される点にも注意が必要です。ライフティを利用する際は、これらのポイントをよく理解した上で検討することをおすすめします。

キャッシングスペースは18歳から申込みを受け付けている

- 担保・保証人原則不要で借入可能!

- 収入が安定していれば20歳〜申込可能!

- 最大融資限度額500万円

- 実質年率

- 年5.00〜18.00%

- 借入限度額

- 1万円〜500万円

- 審査時間

- 最短即日

- 融資時間

- 最短即日

- コンビニ

- 収入証明書

- 必要

キャッシングスペースは、来店不要の即日融資に対応しています。

一般的な消費者金融では20歳以上を対象とすることが多いなか、キャッシングスペースでは18歳以上であれば審査を受けられる点が魅力です。

18歳から利用可能な消費者金融は少ないため、未成年の方にとっては優先的に検討したい借入先と言えるでしょう。

さらに、キャッシングスペースでは返済期間を長めに設定することで、月々の最低返済額を抑えられる仕組みが用意されています。

たとえば、10万円を年18.00%の金利で5年間(60回)返済する場合、月々の最低返済額は2,500円まで抑えられるため、無理のない返済計画が立てやすい点も魅力です。

J.Scoreは信用力と可能性をスコア化するAIスコアで審査される

- 日本初のFinTechサービス「AIスコア・レンディング」

- 金利(年)0.8%~15.0%

- 学生・留学生で、アルバイトなど安定収入がある方もお申込みいただけます。また永住権のない外国人の方もお申込み可能です

- 実質年率

- 年0.80〜15.00%

- 借入限度額

- 10万円〜1,000万円

- 審査時間

- 最短30分

- 融資時間

- 最短即日

- コンビニ

- 収入証明書

- 50万円まで原則不要

J.Score(ジェイスコア)は、みずほ銀行とソフトバンクが出資して設立された会社です。

一般的なローン審査とは違い、AIが判定した「AIスコア」に応じて借入れの可否や金利、限度額が決まる仕組みを採用しているのが特長です。

無利息期間はないものの、最高金利は一般的なカードローンより低めの設定になっており、限度額は1,000万円と高額融資にも対応しています。

また、単純に借入れをおこなうだけではなく、「AIスコア・リワード」というAIスコアのランクに応じてさまざまな特典を受けられるうれしいサービスもあります。

しかし、残念ながら2023年1月16日をもって、J.Scoreの新規申込みは停止となっています。

順次サービスが終了となっていくようなので、すでに契約中の方も2024年1月17日で借入れができなくなる点に注意が必要でしょう。

フクホーなら最短3秒で借入れ可能かわかる

| 審査時間 | 最短30分 |

|---|---|

| 融資スピード | 最短即日 |

| 金利 | 7.3%~20.0% |

| 限度額 | 200万円 |

| 無利息期間 | - |

| 担保・保証人 | 不要 |

| Web完結 | × |

| 来店不要 | ○ |

| カードレス | ○ |

| 収入証明書不要 | × |

フクホーは大阪の中小消費者金融です。借入れ方法は振込融資のみとなっており、融資を受けたあとは、基本的に返済のみをおこなう形になります。

「お借入れ診断」を利用することで、最短3秒で借入れ可能かを知ることができるほか、インターネットで申込みをおこなえば仮審査の結果が最短30分でわかる対応スピードの速さに定評がある消費者金融です。

ただし、融資は仮審査通過後に、契約書類を提出して本審査がおこなわれたあとになります。

そのため、即日融資をするためには、契約書類を店舗に持参しなくてはならず、可能な方は限られてしまうでしょう。

なお、契約書類をコンビニのマルチコピー機で印刷して契約をおこなうコンビニ契約もできるので、コンビニ契約であれば店舗に行けない方でも即日融資を受けられる可能性があります。

即日融資を希望する方は、申込み時に詳細を確認するようにしましょう。

セントラルはWeb申込みで即日借入れ可能

| 審査時間 | 最短即日 |

|---|---|

| 融資スピード | 最短即日 |

| 金利 | 4.8%~18.0% |

| 限度額 | 300万円 |

| 無利息期間 | 30日間 |

| 担保・保証人 | 不要 |

| Web完結 | ○ |

| 来店不要 | ○ |

| カードレス | × |

| 収入証明書不要 | ○ (※条件によっては収入証明書の提出が必要です) |

セントラルは昭和48年創業の中小消費者金融です。

インターネットから平日14時までの申込みであれば当日に振込融資を受けられるほか、自動契約機で申込みをおこなえばその場でカードを受け取ることも可能です。

1万円の少額から借入れができ、新規契約の方は契約日の翌日から30日間無利息で利用できます。

ただし、無利息期間は借入日ではなく、契約日から30日間という点には注意してください。

契約してから借入れまでの期間が空いてしまうと、その分無利息期間が少なくなってしまうので、契約する場合は早めに借入れをおこなうことをおすすめします。

今すぐお金を借りられる信販会社のカードローンもおすすめ

クレジットカードや各種ローンを取り扱っている信販会社も、即日でお金を借りられるカードローンを提供しています。

融資スピードでは消費者金融に劣りますが、会社によっては最短即日または翌日の借入れが可能です。

信販会社のカードローンの中には、顧客向けに独自のサービスを提供している会社もあります。

お金を借りるのに特におすすめの信販会社のカードローンは次の5つです。

| 信販会社のカードローン名 | 融資スピード | 独自サービス |

|---|---|---|

| ORIX MONEY | 最短即日 | オリックスレンタカーやオリックスカーシェアなどのサービスを優待価格で利用できる |

| オリックス・クレジットのVIPローンカード | 最短即日 | |

| クレディセゾンのマネーカード | 1週間程度 | 新規の方は金利が年率15.0%の固定 |

| 三井住友カード カードローン | 最短即日 | 金利引き下げサービスがある |

| JCB CARD LOAN FAITH | 最短即日 | 限度額5万円の1回払いなら金利は一律5.0% |

それぞれ、どのようなカードローンなのか詳しく解説します。

ORIX MONEY(オリックスマネー)は最短60分で審査結果が分かる

- スマホで完結!スマートなマネーライフをサポートする新しいスマホローン

- 入会金・年会費無料

- カード発行なし!郵送物なし!

- 実質年率

- 年1.50〜17.80%

- 借入限度額

- 10万円〜800万円

- 審査時間

- 最短60分

- 融資時間

- 公式サイト参照

- コンビニ

- 収入証明書

- 契約枠50万円以下の場合は原則不要

オリックスマネーの概要は以下になります。

| 審査時間 | 最短60分 |

|---|---|

| 融資スピード | 最短即日 |

| 金利(年率) | 1.5%~17.8% |

| 限度額 | 800万円 |

| 無利息期間 | - |

| 担保・保証人 | 原則、不要 |

| Web完結 | ○ |

| 来店不要 | ○ |

| カードレス | ○ |

| 収入証明書不要 | ○ (※条件によっては収入証明書の提出が必要になる場合があります) |

オリックスマネーは、信販会社のオリックス・クレジット株式会社が2022年2月14日から提供を開始した新しいカードローンです。

スマホやパソコンからの申込みであれば24時間手続きが可能で、審査結果は最短60分でわかります。

加えて、申込み時にオンライン本人確認サービスを利用すれば自宅への郵送物もなく、完全なWeb完結で契約が可能です。

また、利用時は銀行口座へ最短10秒で指定の金額が入金される借入れスピードの速さも魅力になっています。

さらに、オリックスマネーの契約者は、オリックスレンタカーやオリックスカーシェアなどのサービスを優待価格で利用できる会員限定特典があります。

一般的なカードローンに特典や優待が付帯しているケースは珍しいので、オリックスマネーならではのメリットといえるでしょう。

なお、オリックスマネーにはカード発行がないため、借入れ・返済の手続きはアプリやインターネット(スマートフォン・パソコン)から「メンバーズネットカウンター」にログインして行います。

- 申込みから利用までWebで完結

- カードレスで郵送物もなし

- 最短即日で借入れ可能

- オリックスグループのサービスを優待価格で利用できる会員限定特典あり

オリックス・クレジットのVIPローンカードはWEB完結で即日借入れ可能

- 申込完了から最短60分で審査回答可能!

- 最短即日でお借り入れが可能! 即契(そっけい)郵送物や申込書記入は不要! 便利なWEB契約

- ご契約枠最高800万円

- 実質年率

- 年1.70〜17.80%

- 借入限度額

- 30万円〜800万円

- 審査時間

- 最短60分

- 融資時間

- 最短即日

- コンビニ

- 収入証明書

- 50万円まで原則不要

オリックス・クレジットのVIPローンカードの融資条件は以下になります。

| 審査時間 | 最短60分 |

|---|---|

| 融資スピード | 最短即日 |

| 金利(年率) | 1.70%~17.80% |

| 限度額 | 800万円 |

| 無利息期間 | - |

| 担保・保証人 | 不要 |

| Web完結 | ○ |

| 来店不要 | ○ |

| カードレス | × |

| 収入証明書不要 | ○ (※条件によっては収入証明書の提出が必要です) |

オリックス・クレジットのVIPローンカードは、申込みから契約までWeb完結が可能で、審査は最短60分で完了します。

また、カードローンのなかには、カードが届いたあとでなければ借入れができない場合もありますが、VIPローンカードなら契約完了後、すぐにアプリや会員専用サイトから即時振込サービスの利用が可能です。

ただし、基本的に即日振込となるのは平日の15:00までにサービスの受付が必要になるので、即日融資を受けたいのであれば遅くても14:30くらいまでには契約を完了させておくようにしましょう。

そのほか、オリックス・クレジットのVIPローンカードには、オリックスグループが展開するホテルやレンタカー、レストランが優待価格で利用できる会員限定の優待特典も付帯しているので、契約の際は活用してみてください。

- 申込みから借入れまでWeb完結

- 最短即日で借入れ可能

- ホテルやレンタカー、レストランが優待価格で利用可能

- 申込完了から最短60分で審査回答可能!

- 最短即日でお借り入れが可能! 即契(そっけい)郵送物や申込書記入は不要! 便利なWEB契約

- ご契約枠最高800万円

- 実質年率

- 年1.70〜17.80%

- 借入限度額

- 30万円〜800万円

- 審査時間

- 最短60分

- 融資時間

- 最短即日

- コンビニ

- 収入証明書

- 50万円まで原則不要

クレディセゾンのマネーカードは利息が最大2ヶ月分キャッシュバックされる

- 再審査で最高300万円までご融資

- 支払い方法・支払日は選択可能

- ATM入出金 手数料いつでも0円

- 実質年率

- 年8.00〜17.70%

- 借入限度額

- 50万円〜300万円

- 審査時間

- 最短即日

- 融資時間

- 最短即日

- コンビニ

- 収入証明書

- 必要

クレディセゾンのマネーカードの概要は以下になります。

| 審査時間 | 最短即日 |

|---|---|

| 融資スピード | 1週間程度 |

| 金利(年率) | 8.0%~17.7%(新規15.0%) |

| 限度額 | 最高300万円(新規100万円) |

| 無利息期間 | 最大2ヶ月 |

| 担保・保証人 | 不要 |

| Web完結 | ○ |

| 来店不要 | ○ |

| カードレス | × |

| 収入証明書不要 | ○ (※条件によっては収入証明書の提出が必要です) |

クレディセゾンのマネーカードは、信販会社の株式会社クレディセゾンが提供するカードローンで、使いやすさに定評があります。

一般的なカードローンは事業性資金として借入れできないケースも多いですが、マネーカードは事業性資金にも利用可能です。

また、新規の方は金利が年率15.0%の固定となるので、通常よりも低金利で借入れできるほか、最大2ヶ月分の利息が実質無料になるキャッシュバックキャンペーンもあります。

そのため、新規の方にとってはメリットが豊富な点も魅力といえるでしょう。

なお、マネーカードの審査時間は最短即日となっていますが、カードは郵送での受け取りになるため、申込み当日にカードを利用した借入れは難しいです。

そのため、基本的にマネーカードを利用するのであれば時間に余裕を持って申込みすることをおすすめします。

ただし、マネーカードはONLINE振込に対応しているので、即日融資ができる可能性はあります。

急ぎで借入れが必要な方は、コンタクトセンターまで問い合わせてみましょう。

- 事業性資金にも利用可能

- 新規の方は金利が年率15.0%に固定される

- 最大2ヶ月分の利息が実質無料になるキャッシュバックキャンペーンあり

三井住友カード カードローンなら最短5分で融資が受けられる

三井住友カード カードローンの概要は以下になります。

| 審査時間 | 最短5分 |

|---|---|

| 融資スピード | 最短即日 |

| 金利(年率) | 1.5%~15.0% |

| 限度額 | 900万円 |

| 無利息期間 | 最大3ヶ月 |

| 担保・保証人 | 不要 |

| Web完結 | ○ |

| 来店不要 | ○ |

| カードレス | ○ |

| 収入証明書不要 | ○ (※条件によっては収入証明書の提出が必要です) |

三井住友カード カードローンは、信販会社の三井住友カード株式会社が提供するカードローンです。

カード発行型とカード不発行型(振込専用)の2種類から好みに合わせて選択し、申し込むことができます。

カード不発行型はプラスチックカードが発行されないため、ATMでの借入れはできませんが、金利が1.5%~14.4%と若干優遇されているのが特徴です。

どちらも最短5分で契約が完了し、契約後は返済口座として登録した口座への振込融資が可能なので、申込み当日の借入れにも対応しています。

カード発行型であれば後日郵送で届くプラスチックカードを利用してATMでの借入れも可能です。

また、はじめて利用する方は入会後、最大3ヶ月間の利息が0円になるうれしい特典もあります。

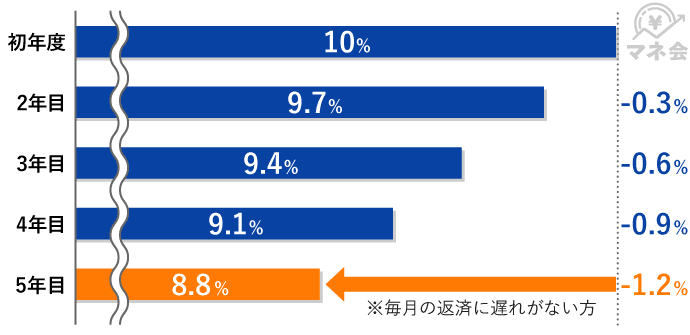

さらに、三井住友カード カードローンには、返済の遅滞がなければ毎年金利が下がる「金利引き下げサービス」があります。

金利は2年目以降から毎年0.3%ずつ引き下げられ、最大で1.2%(5年目)の引き下げとなるので、長くしっかりと利用し続けるほど有利な条件で融資を受けられる点は魅力でしょう。

- 申込み後、最短5分で借入れ可能

- 最大3ヵ月間の無利息期間あり

- 適用利率引き下げサービスあり(最大1.2%)

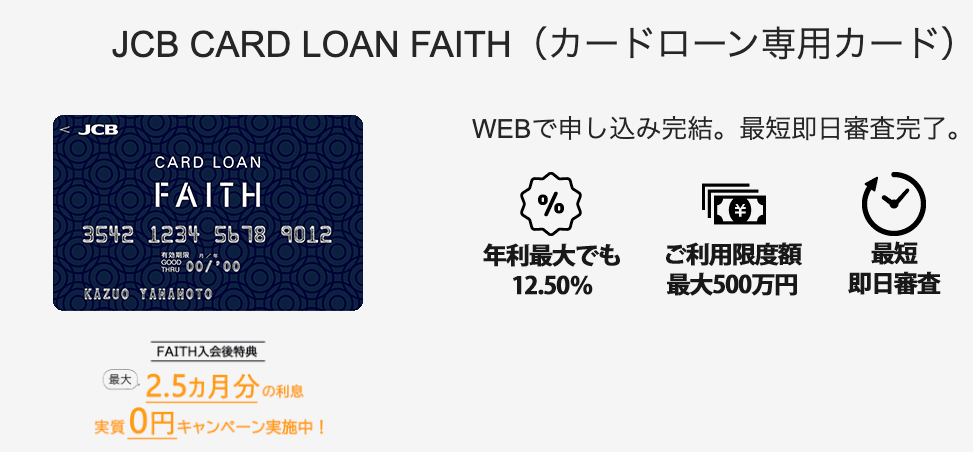

JCB CARD LOAN FAITHの1回払いなら金利0.5%で借りられる

JCB CARD LOAN FAITHの融資条件は以下になります。

| 審査時間 | 最短即日 |

|---|---|

| 融資スピード | 最短即日 |

| 金利(年率) | 4.40~12.50% (※5万円以内ならキャッシング1回払いで金利5.00%) |

| 限度額 | 500万円 |

| 無利息期間 | 最大2.5ヶ月 (※キャンペーンによる実質無料期間) |

| 担保・保証人 | 不要 |

| Web完結 | ○ |

| 来店不要 | ○ |

| カードレス | × |

| 収入証明書不要 | × |

JCB CARD LOAN FAITHは、クレジットカードでも有名なJCBが提供するカードローンです。

最大の特徴は金利の低さで、限度額5万円の1回払いなら一律5.0%、リボ払いでも最高12.5%と、一般的な銀行カードローンより低く設定されています。

また、通常は審査完了後、最短3日でカードが発行され、カードが届いたあとの借入れとなりますが、申込み時に「借入予約サービス」を希望すればカードの受け取り前に振込融資を受けることも可能です。

ただし、借入予約サービスの利用には、オンラインで支払い口座の設定が必要であったり、当日中の振込可能時間が決まっていたりと条件があるので、利用する方は確認しておくようにしましょう。

そのほか、JCB CARD LOAN FAITHでは、新規契約かつリボ払い利用時に最大2.5ヶ月の利息分のキャッシュバックが受けられるキャンペーンも実施しているので、実質2.5ヶ月分の利息が無料になります。

期間は2023年3月末までとなっていますが、同内容のキャンペーンが再度実施される可能性が高いので、公式サイトで確認しておくことをおすすめします。

| 入会期間 | 対象利用期間 | 対象利用明細 | キャッシュバック日 |

|---|---|---|---|

| 2月(2023年2月1日~2月28日) | 2023年2月1日~4月15日 | 2023年3月10日、4月10日、5月10日 | 2023年8月10日 |

| 3月(2023年3月1日~3月31日) | 2023年3月1日~5月15日 | 2023年4月10日、5月10日、6月12日 | 2023年8月10日 |

- 銀行カードローンより低金利

- 即日融資可能

- 最大2.5ヶ月の利息分のキャッシュバックを受けられるキャンペーンあり

キャッシュレス決済サービスを使えばすぐにお金を借りられる

キャッシュレス推進政策が発表されて今日に至るまで、キャッシュレス決済サービスは増え続けています。

なかでもお金を借りる機能が付いているキャッシュレス決済サービスは貸金業登録がされているため、即日でのチャージが可能です。

借入れでチャージした分はすぐ利用可能なため、日頃からキャッシュレス決済を利用している方は、ぜひ活用してみてください。

お金を借りる機能が付いているキャッシュレス決済サービスは、次のとおりです。

| キャッシュレス決済サービス | チャージ先 | 金利(年率) | 限度額 | 審査時間 | 融資時間 |

|---|---|---|---|---|---|

| PayPay | PayPay残高 | 1.59~18.0% | 1〜50万円 | 最短60分 | 最短翌日 |

| LINEポケットマネー | LINE Pay残高 | 3.0~18.0% | 3〜300万円 | 最短10分 | 最短即日 |

| メルペイスマートマネー | メルペイ残高 | 3.0~15.0% | 1,000円〜20万円 | 最短1〜2日 | 最短即日 |

| 三井住友VISAプリペイド | 三井住友VISAプリペイド | - | 5万円 | - | - |

| au PAYスマートローン | au PAY残高 | 2.9〜18.0% | 1〜100万円 | 最短30分 | 最短即日 |

| BANKIT | BANKIT残高 | ショッピング:10.76~13.27% キャッシング:18.0% | 本人確認前:10万円 本人確認後:100万円 | おたすけチャージ:最短即日 | おたすけチャージ:最短即日 |

融資の早さを重視する方には、最短即日で融資を受けられるau PAYスマートローンか、LINEポケットマネーがおすすめです。

それぞれのキャッシュレス決済サービスについて、詳しく解説します。

LINEポケットマネーは最大100日間支払利息のキャッシュバックがある

LINEポケットマネーは、LINEのアプリ上でお金を借りられるサービスです。

LINE Pay残高へのチャージのみでなく、指定銀行口座への振込融資もおこなえます。

いずれも即時反映・即時入金のため、急にお金が必要になった場合も安心です。

注意点として、LINE Pay残高へのチャージは1円単位で可能ですが、振込融資は50,000円からでないと利用できません。

振込融資を利用できる回数も、次のように定められています。

- スタンダードプラン:月3回まで

- プレミアムプラン:月10回まで

- マイペースプラン:利用不可

LINEポケットマネーは、プランによって利用限度額も異なります。

マイペースプランの利用限度額は3万円まで、スタンダードプランは50万円までです。

プレミアムプランは、スタンダードプランで55万円以上の増枠契約をした場合に適用され、限度額が55~300万円になります。

LINEポケットマネーでは、あとからプランの変更ができないうえに、マイペースプランは利用限度額の増額も不可能です。

少額の借入れを希望する方以外は、スタンダードプランで申込みましょう。

万が一あとからプランを変更する場合、契約中のプランを一度解約する必要があります。

借入分の返済は、LINE Pay残高や指定銀行口座から自動でおこなわれますが、返済日前の繰り上げ返済も可能です。

繰り上げ返済は100円から可能で、手数料はかかりません。

LINEポケットマネーでは返済日の3日前になると、LINEアカウントから返済金額の案内通知が届きます。

毎月の返済日を忘れないか心配な方でも、安心して利用可能です。

なお、新規契約日から最大100日間は、支払った利息分のキャッシュバックが受けられます。

LINEポケットマネーの利息キャッシュバック条件は、次のとおりです。

- 特典付与日までLINEポケットマネーを解約していない

- 特典付与時点で対象のLINE Payアカウントを解約していない

- 特典付与日までの間にLINEアカウントを変更していない

- 規約違反や不正行為をしていない

- スタンダードプランで契約している

契約日から100日目までの間は、毎月月末までに支払った利息分が、翌月中旬ごろにキャッシュバックされます。

ご契約日の当日〜100日目までの間で返済時にお支払い頂いた利息は全額がキャッシュバックの対象となります。キャッシュバックは毎月中旬に行われます。

特典はLINE Pay残高に付与されるため、使い勝手のよさも申し分ありません。

LINEポケットマネーは最短10分で審査が完了し、即日融資を受けられる便利なサービスです。

しかし、2023年2月現在は本人確認の手続きや審査が非常に混み合っており、審査結果が出るまでに1週間以上かかる場合があります。

今すぐにお金を借りたい方は、ほかの方法を検討しましょう。

支払い利息分のキャッシュバックを受けたい方や、1円から借入れチャージが可能なサービスを希望する方におすすめします。

メルペイスマートマネーはメルカリの利用実績をもとに審査される

メルペイスマートマネーは、メルカリのアプリ内でお金を借りられるサービスです。

株式会社メルペイ(以下、メルペイ)は、同社が運営する、フリマアプリ「メルカリ」のスマホ決済サービス「メルペイ」において、2021年8月3日(火)より、「メルカリ」の利用実績等を元に金利・利用限度額が決まり、「メルカリ」アプリで申し込みと利用が完結する少額融資サービス「メルペイスマートマネー」の提供を開始いたしましたのでお知らせします。

利用限度額は1,000円から20万円までのため、少額融資を希望する方に適しています。

ほかのサービスとは異なり、メルカリの利用実績をもとに審査をおこなっている点が、メルペイスマートマネーの特長です。

他社の審査にとおる自信がない方でも、メルカリの利用実績が豊富であれば契約できる可能性があります。

メルペイスマートマネーの利用手順は、次のとおりです。

- メルカリを開く

- 「アプリでかんたん本人確認」を完了させる

- 「お支払い用銀行口座」を登録する

- 必要事項を入力し「決定して次へ」を選択

- 借入額と月々の返済額を入力し「決定して次へ」を選択

- シミュレーション結果を確認し「確認して次へ」を選択

- 申込み内容と電磁交付規約を確認し「同意して次へ」を選択

- 契約内容と利用規約、プライバシーポリシーを確認し「同意して借入を申込む」を選択

メルペイスマートマネーで借りたお金は、メルペイ残高にチャージされます。

チャージ分を現金で受取りたい場合は、次の手順でメルペイ残高の振込申請をおこないましょう。

- メルカリを開く

- マイページから「振込申請」を選択

- 「振込申請して現金を受取る」を選択

- 口座情報を入力し「次へ」を選択

- 口座情報を確認し「はい」を選択

- 振込申請金額を入力し「確認する」を選択

- 内容を確認し「振込申請をする」を選択

振込手数料は200円で、振込スケジュールは次のとおりです。

- 0:00~8:59(月~木):翌日

- 9:00~23:59(月~水):翌々日

- 9:00~23:59(木曜日):翌週の月曜日

- 0:00~8:59(金曜日):翌週の月曜日

- 9:00~23:59(金曜日):翌週の火曜日

- 土曜日・日曜日:翌週の火曜日

ゆうちょ銀行を利用している場合、振込スケジュールは次のようになります。

- 0:00~8:59(月~水):翌々日

- 9:00~23:59(月曜日・火曜日):3日後

- 0:00~8:59(木曜日):翌週の月曜日

- 9:00~23:59(木曜日):翌週の火曜日

- 0:00~8:59(金曜日):翌週の火曜日

- 9:00~23:59(金曜日):翌週の水曜日

- 土曜日・日曜日:翌週の水曜日

利用する金融機関に関係なく、祝日や年末年始(12/31~1/3)は対応していないため、注意しておきましょう。

契約後に追加で借入れをおこなう場合は、メルペイスマートマネー画面右上の「借りる」から手続き可能です。

ただし、借入れのたびに申込みをおこない、審査を受けなくてはいけません。

メルペイスマートマネーを初めて利用する方は、期間中に借入れをすると利息2ヶ月分(最初の返済から計2回まで)が、ポイント還元されます。

キャンペーン開催期間は、2023年2月13日10:00から3月15日20:00までです。

例えば2月に借入をおこなった場合、3月から4月に返済した利息分が還元されます。

還元されたポイントの有効期限は付与日を含めて60日のため、忘れないうちに利用しましょう。

ポイントの使い道は次のとおりです。

- メルペイが利用できる店舗での決済

- メルカリでの商品購入

- メルペイあと払いの支払い

- メルペイスマートマネーの返済

口座への出金には対応していませんが、メルカリのサービスをよく利用する方であれば、ポイントの使い道には困りません。

ただし、2023年2月現在、メルペイスマートマネーは新規申込みを停止しています。

メルカリのアプリからアクセスしてもエラーが表示されるため、アプリでお金を借りたい方はほかの方法を検討しましょう。

どうしても今すぐメルカリでお金を借りたい方には、あと払い機能である「メルペイスマート払い」がおすすめです。

メルペイスマート払いは、チャージ不要で、使った分だけを、翌月にまとめて支払うことができるサービスです。メルカリのお買い物はもちろん、街のお店でも使うことができます。

メルペイスマート払いを利用すれば、利用金額を翌月にまとめて支払えます。

クレジットカードのショッピング枠のような感覚で利用できるため、カードローンに抵抗のある方はぜひ活用してみてください。

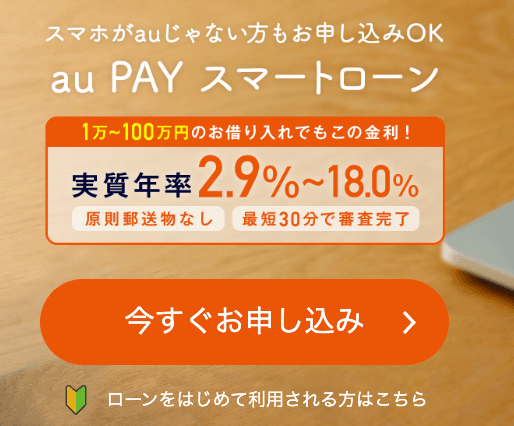

au PAY スマートローンは完全カードレスですぐに借りられる

au PAYスマートローンは、自宅に郵送物が届くと困る方向けのカードローンです。

WEB申込みで口座登録まで済ませれば、郵送物が原則として自宅に届きませんし、審査完了後すぐにカードローンを利用できます。

お客さまに交付する書面は会員さま専用サイトにて交付いたしますので、原則、ご利用中にお送りする書面はございません。

au PAYスマートローンでは、ローンカードを発行しません。

借入れの手続きや返済はもちろん、極度貸付契約証書などの契約書や取引明細書の確認も、WEBまたはアプリ上でおこないます。

au PAYスマートローンで利用可能な借入方法は、次のとおりです。

- au PAY残高へのチャージ

- 登録口座への振込融資

- セブン銀行のスマホATM

ただし、現在スマホATMでの借入れは利用停止しています。

au PAYは200円の利用につき1Pontaポイント貯まるため、お得さを重視する方はぜひ活用してみてください。

チャージで借入れする際は、WEBまたはアプリからログインをおこない、借入メニューから「au PAY残高にチャージ」を選択しましょう。

借入金額を入力し「お申込み」を選択すれば、借入れでのau PAY残高チャージが完了します。

チャージ手数料はかからないうえに、手続き完了後すぐに反映されるため、すぐにau PAYを利用したい方におすすめです。

審査完了までにかかる時間は最短30分で、緊急でお金が必要な方でも納得して申込めます。

ただし、申込み時間や審査状況によっては翌日以降の連絡になる場合もあるため、注意しておきましょう。

即日融資を希望する方は、念のため午前中には申込みを完了させることをおすすめします。

au PAYスマートローンの利用限度額は1~100万円で、金利は2.9~18.0%です。

即日融資が可能なキャッシュレス決済サービスをお探しの方や、自宅への郵送物がないサービスをお探しの方におすすめします。

dスマホローンは借入れ金をd払いにチャージできる

dスマホローンは、携帯キャリアのドコモが提供するWeb完結のカードローンです。

申込みから借入れ・返済までアプリ・Webで完結するローンサービスとなっており、カードレスかつ郵送物なしで利用できます。

最短即日融資に対応しており、借入れ方法は金融機関口座への振込融資とd払いへのチャージによる融資があります。

電子マネーでの借入れができるサービスは携帯キャリアならではの珍しいサービスとなっており、普段からd払いを活用している方にはチャージの手間が必要ないので、うれしいサービスではないでしょうか。

また、dマネーローンではドコモの回線や対象サービスの契約と利用で、最大3.0%の金利の優遇を受けることも可能です。

優遇金利の適用は対象サービスごとに条件があるので、公式サイトなどで確認しておくようにしましょう。

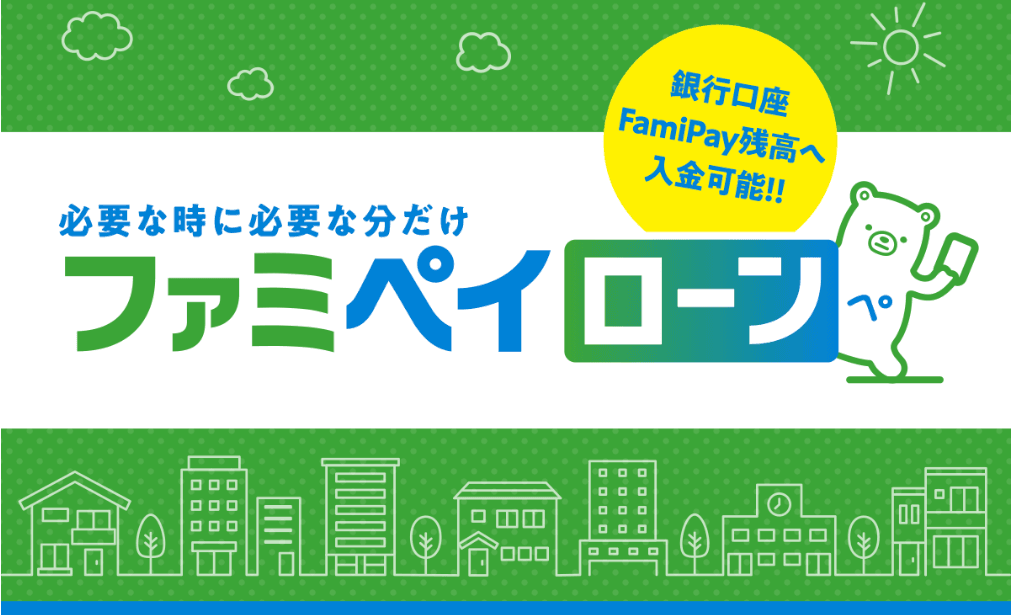

ファミリーマートのFamiPayローンはすぐに10万円程度借りられる

ファミリーマートは17日、2021年夏に消費者向けの金融事業に参入すると発表した。自社のスマートフォン決済アプリ「ファミペイ」を活用し、小口の貸し付けや購入代金の後払いサービスを始める。

少額融資を希望している方には、ファミリーマートが提供しているFamiPayローンがおすすめです。

FamiPayローンは、スマートフォン決済アプリFamiPay残高へのチャージまたは、銀行口座への振込融資に対応しています。

いずれも即時反映・即時振込のため、すぐにお金が必要なときに便利です。

振込融資は月10回まで手数料無料で、借入れの際の手数料が気になる方でも安心して利用できます。

ただし、振込融資は利用する金融機関によって着金のタイミングが異なるため、注意しておきましょう。

FamiPayローンの審査回答は最短当日で、すぐにお金が必要な場合も安心して申込めます。

ただし、18時以降の申込みは翌営業日の回答になるため、注意しておきましょう。

申込時の状況や混雑具合によっては、審査に時間がかかる場合もあります。

即日融資を希望する方は、念のため午前中には申込みを完了させておきましょう。

FamiPayローンの申込み手順は、次のとおりです。

- ファミペイのアプリをダウンロード

- アプリを起動し「サービス一覧へ」アイコンをタップ

- 「ファミペイローン」ページから申込み

- 本人確認書類の提出と顔の撮影をおこなう(必要に応じて収入証明書も提出)

- 審査完了のプッシュ通知を待つ

有効な本人確認書類と収入証明書は、次のとおりです。

| 本人確認書類 | ・運転免許証または運転経歴証明書 ・マイナンバーカード ・パスポート(2020年2月以降に発行されたものは利用不可) ・在留カード |

|---|---|

| 収入証明書 | ・源泉徴収票 ・所得証明書 ・確定申告書 ・住民税決定通知書 ・直近2ヶ月分の給料明細書 |

収入証明書は、50万円を超える借入れを希望する場合、または審査結果に応じて必要になります。

スムーズに審査を進めたい方は、念のため収入証明書を用意しておきましょう。

審査完了の連絡はプッシュ通知で届くため、事前に通知をONにしておいてください。

FamiPayローンでは、現在最大100日分の利息が還元されるキャンペーンを実施中です。

契約日を含む100日以内に借入れをおこない返済すれば、利息相当額が期間限定ファミペイボーナスで還元されます。

還元ボーナスの上限は定められておらず、ファミペイボーナスの有効期限は付与日を含む60日間です。

キャンペーン終了期間は未定ですが、お得に借入れをおこないたい方はこの機会に申込みましょう。

注意点としてFamiPayローンは、コンビニATMでの現金借入れには対応していません。

コンビニATMで現金を借入れしたい方は、セブン銀行またはローソン銀行のカードローンなどほかのサービスを検討しましょう。

BANKIT(バンキット)はおたすけチャージ機能で後払い可能

BANKITは、バーチャルカード型のプリペイドカードです。

満13歳から申込み可能なうえに、カード発行の際に審査を受ける必要もありません。

申込後カードの到着を待つ必要がないため、すぐにプリペイドカードを利用したい方に適しています。

また一般的なプリペイドカードと異なり、翌月末まで精算日を自由に選択できるののBANKITのメリットです。

ご希望の「おたすけチャージ精算日」を選択し、「決定する」ボタンをタップ

※チャージ翌日から翌月末までの日付が選択可精能です

利用可能な残高チャージ方法は、次のとおりです。

- セブン銀行ATMから現金を入金

- クレジットカード

- 銀行振込

- おたすけチャージ

- おたすけチャージ+

銀行振込・おたすけチャージ・おたすけチャージ+は、名前・住所・本人確認書類の登録を済ませていないと利用できません。

おたすけチャージとは、チャージした金額を後払いにできる機能です。

チャージ分の精算日を翌日から翌月末までの間で自由に指定できるため、一時的にお金が足りないときに役立ちます。

選択可能なチャージ金額は、1回につき3,000円または6,000円です。

おたすけチャージ+では、ショッピング利用のみでなくキャッシングも利用できます。

ただし、専用のクレジットカードに申込む必要があるため、注意しておきましょう。

なお、おたすけチャージ(+含む)を利用するには、BANKITの取引状況を含めた審査を受けなくてはいけません。

おたすけチャージを利用したい方は審査の通過率を高めるためにも、BANKITで事前に入金や決済をしておきましょう。

審査は最短即日で完了しますが、状況によっては時間がかかる場合もあります。

後払いに対応したプリペイドカードをお探しの方は、ぜひ検討してみてください。

クレジットカードのキャッシング機能を使えばすぐにお金を使える

手持ちのクレジットカードにキャッシング枠を付けている場合は、クレジットカードのキャッシングを使って即日キャッシングができます。

クレジットカードを使って借入れをおこなう方法は簡単で、コンビニのATMにクレジットカードを挿入し、暗証番号と必要な金額を入力するのみです。

ただし、キャッシング枠を追加していない方は、新たに申込みをおこない審査を受ける必要があります。

クレジットカードのキャッシング枠に適用される平均金利は18.0%と、消費者金融カードローンと同水準です。

年会費・手数料無料で発行できるおすすめのクレジットカードのキャッシング枠に適用される金利はそれぞれ以下のとおりです。

| クレジットカード名 | キャッシング枠の適用金利(年率) |

|---|---|

| 三井住友カード(NL) | - |

| JCB CARD W | 15.0〜18.0% |

| 三菱UFJカード VIASOカード | 14.94~17.94% |

| dカード | 18.0% |

| エポスカード | 18.0% |

| セディナカード | 18.0% |

| オリコカード THE POINT | 15.0〜18.0% |

このように、いずれのクレジットカードもキャッシング枠の適用金利は18.0%程度で、消費者金融カードローンと変わりません。

また、利用限度額がショッピング枠によって変わるデメリットもあるため、同程度の金利なら消費者金融カードローンを選んだほうが便利かもしれません。

三井住友カード(NL)は年会費永年無料

- 年会費永年無料!

- 対象店舗でのスマホのタッチ決済でポイント最大7%還元(※)

- ナンバーレスで安心安全!

| 年会費初年度 | 無料 |

|---|---|

| 年会費2年目〜 | 無料 |

| ポイント還元率 | 0.5 〜 7% |

| 発行スピード | 最短10秒(※) |

| 国際ブランド | |

| 電子マネー |

- 付帯サービス

- ETCカード

- 家族カード

- ショッピング保険

- 海外旅行傷害保険

- 国内旅行傷害保険

三井住友カード(NL)は、年会費無料で保有できるクレジットカードです。

最短10秒の即時発行に対応しており、カード番号・有効期限などのカード情報は、スマホの「Vpassアプリ」から確認が可能です(※)。

三井住友カード(NL)の申込み時にキャッシング枠を設定し、即時振込サービスを利用すれば申込み当日に借入れすることもできます。

また、後日郵送でカード券面にカード番号などの印字がないナンバーレスのプラスチックカードが届くので、プラスチックカードを使ってATMでのキャッシングも可能です。

エポスカードは即日発行でキャッシング機能が使える

- 全国10,000店舗の優待つき!

- 入会金・年会費永年無料

- 海外旅行傷害保険は最高500万円

| 年会費初年度 | 無料 |

|---|---|

| 年会費2年目〜 | 無料 |

| ポイント還元率 | 0.5%~5.0% |

| 発行スピード | 店頭申込で最短30分発行・オンライン入会で1週間程度 |

| 国際ブランド | |

| 電子マネー |

- 付帯サービス

- ETCカード

- 家族カード

- ショッピング保険

- 海外旅行傷害保険

- 国内旅行傷害保険

エポスカードは、丸井グループの子会社が発行するクレジットカードです。

WEB申込みをおこない、カードの受取方法を「店頭受取」にすることで、最寄りのエポスカードセンターでカードを受取れます。

エポスカードは年会費無料で、申込み条件は高校生を除く18歳以上の方です。

収入に関する条件が設けられていないため、比較的申込みハードルが低いと予測できます。

申込後早ければ数分で審査結果のメールが届く点も、エポスカードの強み。

急ぎでお金が必要な方でも安心です。

無事に審査を通過したら、次のものを持参して最寄りのエポスカードセンターへ行きましょう。

- 審査結果のメール(スマホの画面またはプリントアウト)

- 本人確認書類(運転免許証・パスポート・マイナンバーカードなど)

- キャッシュカード(金融機関によってはお届け印も必要)

エポスカードセンターの営業時間は店舗によって異なるため、事前に確認しておき、時間に余裕を持って来店しましょう。

土日祝日など店舗が混み合う日に申込む方は、念のため午前中のうちに申込みを済ませ、審査完了後すぐに来店するのがおすすめです。

なお、マルイ店舗でエポスカードを受取った場合、マルイの2,000円分優待クーポンがもらえます。

注意点として、エポスカードの種類によっては即日発行に対応していません。

たとえば、アニメ・エンタメ・ゲーム・デザインカードなどは、後日郵送でのお届けになります。

クレジットカードの即日発行を希望する方は、通常デザインのエポスカードに申込みましょう。

エポスカードでキャッシングをおこなう場合、エポスATMを利用すれば手数料は無料です。

そのほかの提携ATMを利用した場合、取引金額1万円以下で110円、1万円以上の場合は220円の手数料がかかります。

エポスカードカウンターが近くにない方には、消費者金融のアコムが発行している年会費無料のACマスターカードがおすすめです。

セゾンカードインターナショナルは申込み当日にカードを受け取れる

- 入会金・年会費永久無料

- ポイントは有効期限なしで、永久不滅!

- 最短5分で!デジタル発行も

| 年会費初年度 | 無料 |

|---|---|

| 年会費2年目〜 | 無料 |

| ポイント還元率 | 0.5% |

| 発行スピード | 最短即日発行~3営業日 |

| 国際ブランド | |

| 電子マネー |

- 付帯サービス

- ETCカード

- 家族カード

- ショッピング保険

- 海外旅行傷害保険

- 国内旅行傷害保険

セゾンカードインターナショナルは、年会費永年無料で保有できるセゾンのスタンダードカードです。

インターネット申込み後に対象のセゾンカードカウンターで受け取りまたは、直接対象のセゾンカードカウンターで申込みができれば即時発行に対応しています。

クレジットカードの申込み時にキャッシング枠を設定すれば、当日にATMを利用して借入れすることができます。

ただし、即日発行はセゾンカードカウンターで受け取りが可能な方のみとなるので、その点は注意が必要でしょう。

ちなみに、セゾンカードインターナショナルには、セゾンの公式スマホアプリ「セゾンPortal」上にカード番号やセキュリティーコードなどが発番されるデジタルカードもあります。

デジタルカードであれば最短5分で発行可能なため、ONLINEキャッシングを利用して即日融資を受けられる可能性があります。

ACマスターカードは最短20分で審査完了

- Mastercard®のクレジット機能がついても、もちろん年会費無料!

- 最短即日カード発行可能!

- 自動でキャッシュバックを適用!

| 年会費初年度 | 無料 |

|---|---|

| 年会費2年目〜 | 無料 |

| ポイント還元率 | 0% |

| 発行スピード | 最短即日 |

| 国際ブランド | |

| 電子マネー |

- 付帯サービス

- ETCカード

- 家族カード

- ショッピング保険

- 海外旅行傷害保険

- 国内旅行傷害保険

ACマスターカードは、申込後最短20分で審査が完了する上に、キャッシング機能が最初から付帯しています。

申込み条件は高校生を除く18歳以上の方で、安定した収入と返済能力を有する方です。

ACマスターカードの即日発行を希望する方は、Web申込みをおこない、審査完了後最寄りの自動契約機(むじんくん)へ行ってください。

カード発行時に本人確認書類として、運転免許証・パスポート・マイナンバーカードなどが必要なため、忘れないように持参しましょう。

ACマスターカードのよい点は、初めてアコムを利用する方は30日間無金利で利用できることです。

少しでもお得にキャッシングを利用したい方は、ぜひ活用してください。

注意点として、一般的なクレジットカードと違い、ショッピング枠の利用ごとにポイントが貯まるサービスはありません。

その代わり、利用金額の0.25%が自動キャッシュバックされるシステムです。

ACマスターカードでキャッシングをおこなう場合、アコムATMを利用すれば手数料は無料になります。

30日間無金利サービスを利用したい方や、即日発行に対応している店舗が多いカードがよい方は、ACマスターカードに申込みましょう。

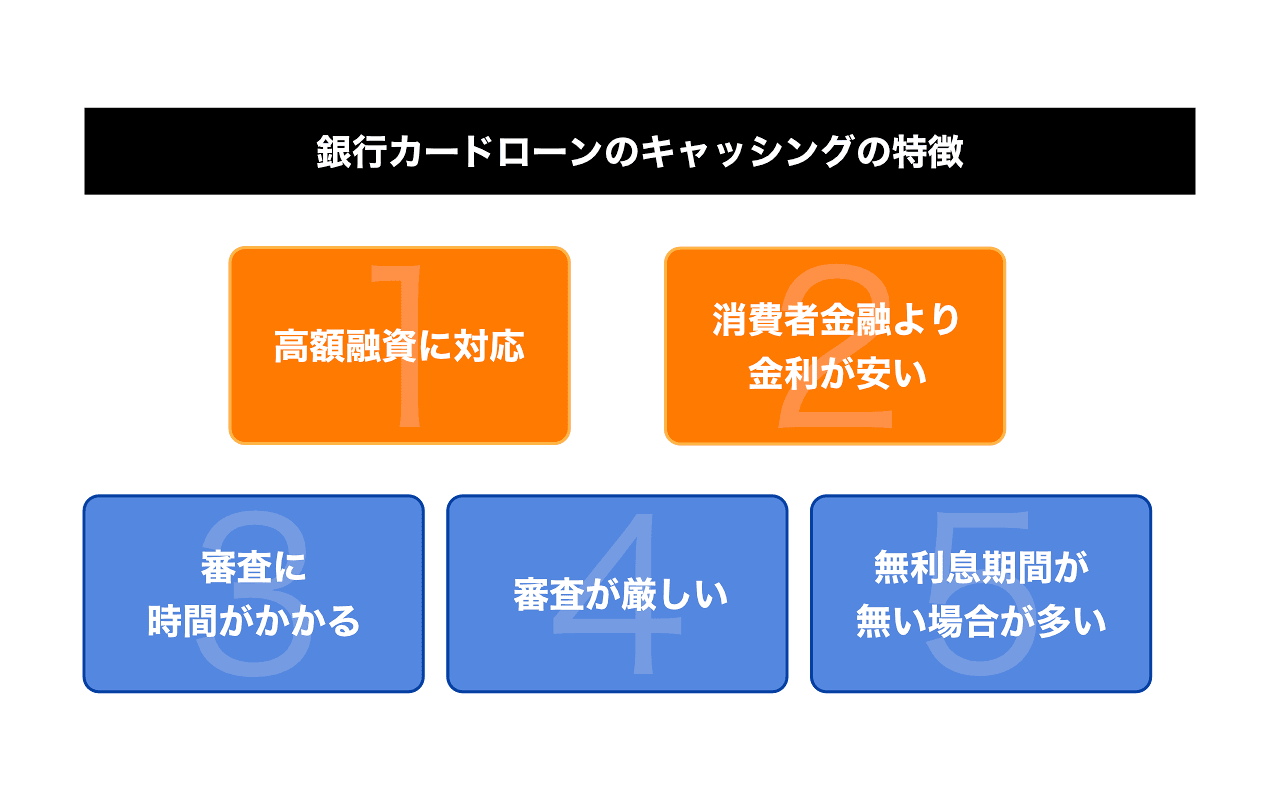

低金利でお金を借りるなら銀行カードローンがおすすめ

急ぎではない方には、銀行からお金を借りる方法がおすすめです。

銀行カードローンは審査の際に警察庁データベースへの照会が義務付けられており、スピード融資自体を停止していますが、消費者金融のような貸金業者と比較して金利が低めの傾向にあります。

貸金業者の金利が平均18.0%なのに対し、銀行系の金融機関は金利15.0%未満という低金利での借入れが可能です。

金融機関ごとの金利を次にまとめました。

| 金融機関 | 金利 |

|---|---|

| 銀行カードローン | 1.5~15.0%ほど |

| 銀行窓口の目的別ローン | 0.4~15.0%ほど |

| 地方銀行カードローン | 1.8~14.95%ほど |

| 信用金庫 | 13.0% |

| JAバンク | 0.77~10.70%ほど |

| ろうきん | 3.875~8.475% |

| 銀行の当座貸越サービス | 担保にする定期預金の約低利率+0.5% |

利息を少しでも抑えたい方は、銀行カードローンでお金を借りるとよいでしょう。

ただし、前述の通り銀行カードローンは即日融資に対応しておらず、審査の厳格化が進んでいるため急ぎの場合には向きません。

金融庁は、銀行カードローンの業務運営の詳細な実態把握を進めるとともに、融資審査の厳格化等、業務運営の適正化をスピード感を持って推進するため、2017年9月以降、残高の多い先を中心とする12行を対象に検査を実施。

事業規模の小さい金融機関でお金を借りる場合、審査完了までに1ヶ月以上かかるケースもあるため注意が必要です。

低金利かつ少しでも早くお金を借りたい場合は、審査完了までが比較的早い銀行を選びましょう。

おすすめの銀行カードローンは次のとおりです。

| 銀行カードローン名 | 金利(年率) | 融資スピード | 限度額 | 無利息期間 |

|---|---|---|---|---|

| 三菱UFJ銀行カードローン(バンクイック) | 年1.4~14.6% | 最短翌日 | 10万円〜800万円 | なし |

| みずほ銀行カードローン | 年2.0~14.0% | 最短1週間 | 10万円〜800万円 | なし |

| 三井住友銀行カードローン | 年4.0~14.5% | 最短1週間 | 10万円〜800万円 | なし |

| りそな銀行カードローン | 年3.5~13.5% | 最短1週間 | 10万円〜800万円 | なし |

| SBI新生銀行カードローン | 年4.5〜14.8% | 最短翌日 | 1万円〜500万円 | なし |

| オリックス銀行カードローン | 年1.7〜17.8% | 最短1週間 | 10万円〜800万円 | なし |

| 楽天銀行スーパーローン | 年1.9~14.5% | 最短即日 | 10万円〜800万円 | なし |

| PayPay銀行カードローン | 年1.59〜18.0% | 最短翌日 | 最高1,000万円 | 最大30日間 |

| auじぶん銀行カードローン じぶんローン | 年1.48~17.5% | 最短1週間 | 10万円〜800万円 | なし |

| イオン銀行カードローン | 年3.8~13.8% | 最短翌日 | 10万円〜800万円 | なし |

| みんなの銀行 | 年1.5%〜14.5% | 最短翌日 | 10万円〜1,000万円 | なし |

| セブン銀行カードローン | 年12.0%~15.0% | 最短翌日 | 10万円〜300万円 | なし |

| ローソン銀行ローソンPontaプラス | 年14.95%~17.95% | 最短1週間程度 | 10万円〜50万円 | なし |

ここからはそれぞれの銀行カードローンについて解説します。

三菱UFJ銀行カードローン(バンクイック)は普通預金口座がなくても契約できる

- 金利年1.4%~年14.6%!

- 最高800万円までご融資可能!

- 借入可能かお試し診断あり!

- 実質年率

- 年1.40〜14.60%

- 借入限度額

- 10万円〜800万円

- 審査時間

- 最短即日

- 融資時間

- 最短翌日

- コンビニ

- 収入証明書

- 公式サイト参照

| 審査時間 | 最短即日 |

|---|---|

| 融資スピード | 最短翌日 |

| 金利(年率) | 1.4〜14.6% |

| 限度額 | 800万円 |

| 無利息期間 | - |

| 担保・保証人 | 不要 |

| Web完結(※)申込みまで | ◯ |

| 来店不要 | ◯ |

| カードレス | × |

| 収入証明書不要 | × |

三菱UFJ銀行カードローン(バンクイック)は、三菱UFJ銀行が個人向け(学生は不可)に提供しているカードローンです。

金利は年1.4%~年14.6%と、銀行カードローンの中では平均的な水準です。

ただし、借入限度額は800万円となっています。

消費者金融のようにその日のうちに融資を受けることは難しいですが、最短で翌営業日には借入が可能となっているので、銀行カードローンと比べるとトップクラスの融資スピードです。

そのため、バンクイックは「金利はできるだけ低く抑えたいけど、早めに借入れしたい」という方におすすめなカードローンとなります。

また、三菱UFJ銀行に口座がなくても利用が可能で、利用者のおよそ2人に1人は三菱UFJ銀行の口座を開設していません。

知名度からくる安心感からか、バンクイック利用者の約3分の1が女性であることも特長です(男性64.4%:女性35.6%、2018年1月末時点)。

- 最短で翌営業日に借入が可能

- 三菱UFJ銀行の口座がなくても利用可能

みずほ銀行カードローンは住宅ローン利用者なら金利年0.5%引き下げ

- 金利年2.0%~14.0%と納得の金利!

- 最高ご利用限度額800万円

- 住宅ローンをご利用の方はさらに金利を年0.5%引き下げ

- 実質年率

- 年2.00〜14.00%

- 借入限度額

- 10万円〜800万円

- 審査時間

- 最短当日

- 融資時間

- 最短当日

- コンビニ

- 収入証明書

- 公式サイト参照

| 審査時間 | 最短3営業日 |

|---|---|

| 融資スピード | 最短1週間 |

| 金利(年率) | 2.0〜14.0% |

| 限度額 | 800万円 |

| 無利息期間 | - |

| 担保・保証人 | 不要 |

| Web完結 | ◯ |

| 来店不要 | ◯ |

| カードレス | × |

| 収入証明書不要 | × |

みずほ銀行カードローンの金利(年利)2.0〜14.0%。限度額は800万円までに設定されています。

申込条件は満20歳以上満66歳未満で安定かつ継続した収入を得ていることです。

みずほ銀行カードローンでは利用限度額に応じて金利が決められており、利用限度額が増えると適用金利が下がります。

また住宅ローン利用中の方は金利が年0.5%引き下げになるのも嬉しいポイントです。

また、銀行系カードローンのなかには、銀行口座を作成することが必須となっているものもありますが、みずほ銀行カードローンは口座なしも選べるので、口座がない方でも利用することができます。

- 利用限度額が増えると適用金利が下がる

- 住宅ローン利用者なら金利が年0.5%引き下げになる

三井住友銀行カードローンはコンビニATMですぐに借りられる

- 上限金利が年14.5%、最短当日融資

- WEB完結可能で、郵送物も原則なし(※)

- 三井住友銀行の普通預金口座も不要

- 実質年率

- 年1.50〜14.50%

- 借入限度額

- 10万円〜800万円

- 審査時間

- 申込完了後最短当日

- 融資時間

- 申込完了後最短当日

- コンビニ

- 収入証明書

- 公式サイト参照

三井住友銀行カードローンの融資条件は以下になります。

| 審査時間 | 最短翌営業日 |

|---|---|

| 融資スピード | 最短翌営業日 |

| 金利(年率) | 1.5%~14.5% |

| 限度額 | 800万円 |

| 無利息期間 | - |

| 担保・保証人 | ○ |

| Web完結 | ○ |

| 来店不要 | ○ |

| カードレス | × |

| 収入証明書不要 | ○ (※条件によっては収入証明書の提出が必要です) |

三井住友銀行カードローンは、銀行系カードローンらしく最高金利が14.5%と消費者金融のカードローンに比べて低く設定されており、20代から40代の契約者が多いのが特徴です。

インターネットで申込みをおこない、オンライン本人確認で本人確認書類などを提出すれば郵送の手間もなくWeb完結で申込みが可能です。

また、審査時間は最短翌営業日となっているので、当日に融資を受けることはできませんが、カードの受け取りをローン契約機でおこなえば申込みの翌日にはATMを利用した借入れもできます。

カードローンのなかにはATM利用時に手数料がかかってしまうものもありますが、三井住友銀行カードローンなら手数料無料で利用できるので、余計や出費を抑えることができるでしょう。

- 消費者金融カードローンより金利が低い

- Web完結で申込みから借入れまで可能

- ATM手数料が0円

りそな銀行カードローンで借りるとポイントが貯まる

- お申込み~ご契約までWEBで完結

- 金利(変動金利)は年3.5%~13.5%

- ご利用限度額は最大800万円まで。

- 実質年率

- 年1.99〜13.50%

- 借入限度額

- 10万円〜最大800万円

- 審査時間

- 公式サイト参照

- 融資時間

- 公式サイト参照

- コンビニ

- 収入証明書

- 公式サイト参照

りそな銀行カードローンの融資条件は以下になります。

| 審査時間 | 最短1週間以内 |

|---|---|

| 融資スピード | 1週間程度 |

| 金利(年率) | 3.5%~13.5% |

| 限度額 | 800万円 |

| 無利息期間 | - |

| 担保・保証人 | 不要 |

| Web完結 | ○ |

| 来店不要 | ○ |

| カードレス | × |

| 収入証明書不要 | ○ |

りそな銀行カードローンは、最高金利が13.5%と、銀行系カードローンのなかでも金利が低く設定されています。

さらに、りそな銀行の住宅ローンを利用している方は金利が0.5%優遇されるので、より低金利で借入れすることが可能です。

また、1ヶ月で10万円以上借りると、りそなクラブポイントがたまります。

貯まったポイントは電子マネーと交換したり、キャッシュバックに利用したりできるのも嬉しい点になっています。

ただし、りそな銀行カードローンの審査結果は1週間以内の連絡となっているので、即日融資には対応していません。

そのほか、りそな銀行の口座を持っていない方は、カードローンの申込み時に口座の開設が必要です。

りそな銀行カードローンにはローン専用カードの発行はありません。借入れは銀行のキャッシュカードを利用するので、覚えておきましょう。

SBI新生銀行カードローンは契約時にVポイントが最大2,000ポイント贈呈される

SBI新生銀行カードローンの融資条件は以下になります。

| 審査時間 | - |

|---|---|

| 融資スピード | - |

| 金利(年率) | 4.5%~14.8% |

| 限度額 | 500万円 |

| 無利息期間 | - |

| 担保・保証人 | 不要 |

| Web完結 | ○ |

| 来店不要 | ○ |

| カードレス | × |

| 収入証明書不要 | ○ (※条件によっては収入証明書の提出が必要) |

SBI新生銀行カードローンは最高金利が14.8%と銀行カードローンらしい金利の低さが魅力です。

新規で契約する方は、条件を満たせば最大2,000ポイントのVポイントをもらうことが可能です。

また、ATMでの借入れは手数料無料で利用できるので、気軽に借入れ・返済ができるのもうれしい点でしょう。

なお、SBI新生銀行の口座を持っていればパワーダイレクト(インターネットバンキング)からの申込みが可能で、24時間365日、借入れ・返済が可能になります。

SBI新生銀行の口座がなければ契約できないわけではありませんが、より便利に活用したいなら口座も開設しておくと良いかもしれません。

オリックス銀行カードローンは無料で生命保険に加入できる

- 提携ATMご利用手数料0円

- ご利用可能ATM数は全国100,000台以上

- 借入残高10万円以下、返済パターンがBパターンの場合、返済額月々3,000円から

- 実質年率

- 年1.70〜14.80%

- 借入限度額

- 10万円〜800万円

- 審査時間

- 公式サイト参照

- 融資時間

- 公式サイト参照

- コンビニ

- 収入証明書

- 公式サイト参照

オリックス銀行カードローンの融資条件は以下になります。

| 審査時間 | - |

|---|---|

| 融資スピード | - |

| 金利(年率) | 1.7%~14.8% |

| 限度額 | 800万円 |

| 無利息期間 | - |

| 担保・保証人 | 不要 |

| Web完結 | ○ |

| 来店不要 | ○ |

| カードレス | × |

| 収入証明書不要 | ○ (※条件によっては収入証明書の提出が必要です) |

オリックス銀行カードローンの最大の特徴は、がん保障特約付きプラン「Bright」に加入できることです。

「Bright」に加入すれば、がんと診断されたときや、死亡・高度障害の状態になったときに保険金が未返済債務に充当されるので、保険金の範囲内の借入残高であれば返済が不要になります。

借入残高よりも保険金が少ない場合は、補填できない分の借入残高を返済しなければいけませんが、未返済債務は減るので負担を軽減できます。

なお、「Bright」の保険料はオリックス銀行が負担するので、契約者自身には保険料の支払いがなく、金利の上乗せもありません。

ただし、「Bright」への加入には審査があるので、審査の結果によっては加入ができないこともあります。

そのほか、「Bright」への加入にあたっては注意点もあるので、しっかりと内容を確認してから申込みをおこなうようにしましょう。

- がん保障特約付きプラン「Bright」に加入できる

- 「Bright」の保険料はオリックス銀行が負担

楽天銀行スーパーローンは楽天会員なら審査を優遇される(※)

- 申込がスマホ完結で、最短即日融資!

- 上限金利が年14.5%、借入上限額は最大800万円

- 楽天銀行の口座開設不要

- 実質年率

- 年1.90〜14.50%

- 借入限度額

- 10万円〜800万円

- 審査時間

- 最短即日

- 融資時間

- 最短即日

- コンビニ

- 収入証明書

- 公式サイト参照

楽天銀行スーパーローンは、金利が年1.9%~14.5%とで借入限度額が800万円のカードローンです。

サービス内容が充実しており、安心して利用できます。

楽天銀行スーパーローンは、申込条件を満たしていればどなたでも申込みできます。

また、楽天会員には楽天ポイントが付与される優遇サービスもあるため、楽天サービスを利用している方にもおすすめです。

- 不定期で期間限定のキャンペーンが実施される

- 楽天ポイントが付与される楽天会員向け優遇サービスが豊富

PayPay銀行カードローンは業界最低水準の金利が魅力

PayPay銀行カードローンの融資条件は以下になります。

| 審査時間 | 最短60分(仮審査) |

|---|---|

| 融資スピード | 契約完了後、最短30秒 |

| 金利(年率) | 1.59%~18.0% |

| 限度額 | 1,000万円 |

| 無利息期間 | 30日間 |

| 担保・保証人 | 不要 |

| Web完結 | ○ |

| 来店不要 | ○ |

| カードレス | × |

| 収入証明書不要 | ○ (※条件によっては収入証明書の提出が必要です) |

PayPay銀行カードローンは、最低金利が1.59%と業界最低水準の金利が魅力のカードローンです。

利用限度額が1,000万円の方のみではあるものの、高額融資を受けることが可能な方にとっては大きなメリットでしょう。

借入れ方法は、スマホアプリやホームページからPayPay銀行口座への振込融資と、キャッシュカードを利用したATMからの借入れの2つの手段があるので、状況に応じて使い分けができて便利です。

ミニアプリとは、PayPayのパートナー企業が提供するサービスを、PayPayアプリから利用できる機能です。

PayPayでお金を借りたい方は、PayPayアプリからPayPay銀行のカードローンに申込みましょう。

申込み完了後は、PayPay銀行カードローンからPayPay銀行に振込融資をおこないます。

あとはPayPayの残高チャージ方法でPayPay銀行を選択すれば、チャージ完了です。

PayPay銀行からのチャージは即時反映されるため、PayPay残高が足りないときに役立ちます。

すでにPayPay銀行の普通預金口座をお持ちの場合は、契約手続き完了と同時に初回自動借入を利用可能です。

初回借入の手間を省きたい方は、カードローン申込み画面で「初回自動借入」の希望額を選択しておきましょう。

注意点として、次に当てはまる方は30日間無利息サービスの対象外になります。

PayPayのミニアプリなら100日間無利息サービスを利用してお金を借りることができます。

PayPay銀行カードローンでお金を借りる場合は無利息期間は通常30日間ですが、PayPayユーザーは70日間の無利息期間が適用されます。

30日間は既存の無利息期間で利息が発生せず、残りの70日間で支払った利息分がキャッシュバックされるという内容です。

初回借入日から100日以内に発生した約定返済について、お支払いいただいた利息分をお客さまの普通預金口座にキャッシュバックいたします。

通用のカードローンの無利息期間は30日間がほとんどなので、できるだけお得にお金を借りたい方がぜひ検討してみてください。

ただし、以下に当てはまる場合はキャンペーンの対象外となります。

- 期間中に一度でも返済の延滞があった場合

- キャッシュバック時にカードローンを解約している場合

- 過去に極度型ローン契約があり借入実績があった場合

- 期間中、初回借入後にカードローンを解約し、再契約した場合

- 総合的判断により対象外と判断した場合

auじぶん銀行カードローン じぶんローンはau限定割で最大年0.5%金利優遇

- 年会費&提携ATM手数料0円

- 全国の銀行/コンビニATMで原則24時間365日ご利用OK

- au IDをお持ちの方なら最大年0.5%の金利優遇

- 実質年率

- 年1.48〜17.50%

- 借入限度額

- 10万円〜800万円

- 審査時間

- 公式サイト参照

- 融資時間

- 公式サイト参照

- コンビニ

- 収入証明書

- 公式サイト参照

auじぶん銀行カードローンの融資条件は以下になります。

| 審査時間 | 最短1時間(仮審査) |

|---|---|

| 融資スピード | - |

| 金利(年率) | 1.48%~17.5% |

| 限度額 | 800万円 |

| 無利息期間 | - |

| 担保・保証人 | 不要 |

| Web完結 | ○ |

| 来店不要 | ○ |

| カードレス | × |

| 収入証明書不要 | ○ (※条件によっては収入証明書の提出が必要です) |

auじぶん銀行カードローンはau IDを持っている方におすすめカードローンです。

auじぶん銀行カードローンのコースには、限度額10万円以上から契約できる「誰でもコース」と100万円以上から契約ができる「借り換えコース」の2種類があります。

au IDを持っていればコースによって以下の金利の優遇を受けることが可能です。

- 誰でもコース:0.1%

- 借り換えコース:0.5%

借り換えコースの場合は最低限度額が100万円となるので、基本の金利は13.0%です。

そこから0.5%の優遇を受けられるので、最高金利12.5%で借入れが可能になります。

また、誰でもコースを選択する方は、10万円の借入れであれば毎月の返済額が1,000円から可能です。

お金に余裕のあるときはATMから返済も可能なので、無理なく計画的な返済ができるでしょう。

イオン銀行カードローンは口座開設無しでWEB完結で申し込める

- ATM手数料が24時間365日いつでも無料!

- 借入限度額は最大800万円!

- 金利は3.8%〜13.8%

- 実質年率

- 年3.80〜13.80%

- 借入限度額

- 10万円〜800万円

- 審査時間

- 公式サイト参照

- 融資時間

- 公式サイト参照

- コンビニ

- 収入証明書

- 公式サイト参照

イオン銀行カードローンの融資条件は以下になります。

| 審査時間 | - |

|---|---|

| 融資スピード | 最短5日以内 |

| 金利(年率) | 3.8%~13.8% |

| 限度額 | 800万円 |

| 無利息期間 | - |

| 担保・保証人 | 不要 |

| Web完結 | ○ |

| 来店不要 | ○ |

| カードレス | × |

| 収入証明書不要 | ○ (※条件によっては収入証明書の提出が必要です) |

イオン銀行カードローンは金利の低さが魅力の銀行カードローンです。

最高金利は13.8%と銀行カードローンのなかでも低金利となっているので、他社からの借り換えに利用することも可能です。

また、イオン銀行と提携コンビニATMでは24時間365日、手数料無料で借入れができるほか、3万円以下の借入れであれば月々の返済は1,000円からできる利便性の高さも魅力ではないでしょうか。

ちなみに、銀行カードローンのなかには口座の開設が必須となる場合もありますが、イオン銀行カードローンはイオン銀行の口座不要で契約が可能です。

ただし、イオン銀行の口座を持っていれば新規申込み時の1回のみ、カードが届く前に振込融資が利用できるので、できるだけ早めに借入れをおこないたい方はイオン銀行の口座を開設しておくのがおすすめです。

みんなの銀行は5万円までなら利息なしで借りられる

みんなの銀行Loanは、2022年7月12日より新規申込み受付をスタートしたローンサービスです。

申込みから借入れ・返済まですべてアプリで完結します。

株式会社みんなの銀行(取締役頭取 永吉 健一、以下「みんなの銀行」)は、お申込みからお借入れご返済まで、すべてのお手続きがアプリで完結するローンサービス「みんなの銀行 Loan」の提供を開始しました。

スマートフォン1台で融資を受けられるにも関わらず、利用限度額は最大1,000万円で、高額融資を希望する方でも納得して申込めます。

金利は1.5~14.5%で、申込みから審査完了までにかかる日数は数日です。

なお、みんなの銀行の預金口座をお持ちの方であれば、年収の入力のみで簡単に申込めます。

申込みから契約までの流れは次のとおりです。

- みんなの銀行アプリをダウンロード

- お客様情報を入力

- 口座開設を済ませ、アプリからローンに申込む

- 年収を入力

- 本人確認書類をアップロード(口座開設時から変更がある場合のみ)

- 一次審査完了を待つ

- 最終審査に申込む

- 最終審査完了を待つ

一次審査が完了したら、31日以内に最終審査に申込みましょう。

なお、一次審査で利用限度額が50万円以上になった方は、最終審査の段階で収入証明書のアップロードが必要です。

収入証明書は次のものが有効なため、あらかじめ用意しておきましょう。

| 給与所得者の方 | ・源泉徴収票 ・給与明細/賞与明細 ・所得証明書 |

|---|---|

| 自営業の方 | ・確定申告書(第一表、第二表) ・納税証明書(その2) |

みんなの銀行は、口座開設もアプリ上で完結します。

口座開設の手順は次のとおりです。

- みんなの銀行アプリをダウンロード

- アプリを起動してお客様情報を入力

- アプリ上のビデオ機能で本人確認をおこなう

- パスワードやATM暗証番号を設定

口座開設では次のうちいずれか1点の書類が必要なため、用意しておきましょう。

- 運転免許証

- パスポート

- マイナンバーカード

- 写真付きの住民基本台帳カード

- 官公庁から発行された書類

上記の書類は、ビデオ通話で本人確認をおこなう際に必要です。

みんなの銀行では「Cover(カバー)」というサービスも提供しています。

カバーを利用すると、みんなの銀行の預金口座が不足している際、最大5万円まで利息なしで借入れが可能です。

例えば、預金残高が2,000円の場合でも10,000円の出金が可能で、自動的に8,000円借りている状態になります。

返済方法は預金口座に入金するのみで簡単に利用できるのも、カバーのよい点です。

注意点としてカバーを利用するには、月額600円のプレミアムサービスに加入する必要があります。

カバーの利用を希望する方は、プレミアムサービスに登録後みんなの銀行アプリ内から申込みましょう。

申込みから審査完了までにかかる日数は、通常2~3営業日ほどです。

みんなの銀行のプレミアムサービスでは、次の特典が利用できます。

- 他行への振込手数料が月10回まで無料

- ATM出金手数料が月15回まで無料

- デビットカード利用額の1%をキャッシュバック(通常は0.2%)

- 連携中の金融機関データを任意のタイミングで一括更新

- カバーへの申込みが可能

プレミアムサービスへの申込みは、次の手順でおこないましょう。

- みんなの銀行アプリにログイン

- walletを開く

- 右上の人型マークを選択

- 「Premium」を選択

- 「アップグレードする」を選択

プレミアムサービスは、アップグレードから6ヶ月間無料で利用できます。

どのようなサービスか気軽に試せるため、ぜひ検討してみてください。

プレミアムサービスの月額料金は、AppleまたはGoogleアカウントに紐づく支払い方法で決済されます。

アプリのアンインストールや口座解約をした場合でも、プレミアムサービスは自動では解約されないため注意しておきましょう。

プレミアムサービスが不要になった場合は、アプリのアンインストール・口座解約の前に次の手順で解約します。

- みんなの銀行アプリを開く

- マイページ(右上の人型アイコン)を開く

- 「Premium」を選択

- 「サブスクリプション管理」を選択

- 「みんなの銀行」を選択

- 「登録をキャンセル」または「定期購入の解約」を選択

スマートフォン1台で契約できる銀行系ローンをお探しの方や、利息なしで少額を借入れできるサービスを希望する方におすすめします。

セブン銀行カードローンは最短翌日にATMやアプリから借入れ可能

- 最短翌日にお借り入れが可能!

- 来店不要!スマホで完結!

- 全国のセブン-イレブンで24時間借入可能!

- 実質年率

- 年12.00〜15.00%

- 借入限度額

- 10万円〜300万円

- 審査時間

- 公式サイト参照

- 融資時間

- 公式サイト参照

- コンビニ

- 収入証明書

- 公式サイト参照

セブン銀行カードローンの融資条件は以下になります。

| 審査時間 | 最短翌日 |

|---|---|

| 融資スピード | 最短翌日 |

| 金利(年率) | 12.0%~15.0% |

| 限度額 | 300万円 |

| 無利息期間 | - |

| 担保・保証人 | 不要 |

| Web完結 | ○ |

| 来店不要 | ○ |

| カードレス | × |

| 収入証明書不要 | ○ (※条件によっては収入証明書の提出が必要です) |

セブン銀行カードローンは、申込みから最短翌日で借入れが可能なカードローンです。

銀行カードローンは即日審査・即日融資ができないため、最短翌日の融資が可能なセブン銀行カードローンは、銀行カードローンのなかでは借入れスピードが速いといえます。

また、過去には抽選で新規入会100名の方に20,000nanacoポイントをプレゼントするキャンペーンなども開催されています。

このようなキャンペーンは定期的に開催されているので、お得にセブン銀行カードローンを利用したい方は確認しておくとよいでしょう。

セブン-イレブンをよく利用する方におすすめです。

ローソン銀行ローソンPontaプラスは新規入会で1,000ポイントもらえる

- 新規入会・利用で、最大5,000ポイントプレゼント

- ローソンで最大6%ポイント還元

- ローソンでも映画や宿泊でも会員優待サービスたくさん

| 年会費初年度 | 無料 |

|---|---|

| 年会費2年目〜 | 無料 |

| ポイント還元率 | 1 〜 6% |

| 発行スピード | 3営業日程度 |

| 国際ブランド | |

| 電子マネー |

- 付帯サービス

- ETCカード

- 家族カード

- ショッピング保険

- 海外旅行傷害保険

- 国内旅行傷害保険

ローソン銀行「ローソンPontaプラス」の融資条件は以下になります。

| 審査時間 | 最短3営業日以内 |

|---|---|

| 融資スピード | 最短1週間程度 |

| 金利(年率) | 14.95%~17.95% |

| 限度額 | 40万円 |

| 無利息期間 | - |

| 担保・保証人 | 不要 |

| Web完結 | ○ |

| 来店不要 | ○ |

| カードレス | × |

| 収入証明書不要 | ○ |

ローソンPontaプラスは、キャッシングとカードローン機能が備わったローソン銀行のクレジットカードです。

年会費は無料で保有でき、返済方法が1回払いのキャッシングと、リボ払いのカードローンが利用できます。

キャッシングで借入れしたあとに、カードローンへの変更もできるので、状況に合わせて返済方法を選択できるのも魅力でしょう。

また、新規入会の方は条件の達成で最大5,000Pontaポイントがもらえる特典があるほか、カードにはローソンでの利用特典が付帯しているので、ローソンをよく利用する方にはメリットが多いカードになっています。

低金利でお金を借りるなら地方銀行カードローンも検討しよう!

地方銀行で口座を開設している方は、地方銀行カードローンの契約を検討してみましょう。

メガバンクと比較して集客力の低い地方銀行は、既存顧客を大切にしており、カードローンの審査でも優遇してもらえる可能性があります。

注意点として、地方銀行カードローンの貸付対象は、店舗の営業エリア内にお住まいの方のみです。

地方銀行カードローンの利用を検討している方は、あらかじめ居住地の地方銀行と金利を確認しておきましょう。

とくにおすすめの地方銀行カードローンは、次のとおりです。

| 地方銀行カードローン名 | 金利(年率) | 限度額 |

|---|---|---|

| 横浜銀行カードローン | 1.5~14.6% | 800万円 |

| 千葉銀行のちばぎんカードローン | 1.4~14.8% | 1,000万円 |

| 北海道銀行カードローン「ラピッド」 | 1.9%~14.95% | 800万円 |

| 福岡銀行カードローン「FFGカードローン」 | 1.9%~14.5% | 1,000万円 |

| 青森銀行カードローン | 4.80%〜14.50% | 500万円 |

| みちのく銀行カードローン | 4.90%〜14.00% | 500万円 |

| 秋田銀行カードローン | 5.8%〜14.8% | 500万円 |

| 北都銀行”カードローン1000” | 3.50%〜13.50% | 1,000万円 |

| 山形銀行カードローン | 4.50%〜14.60% | 500万円 |

| 岩手銀行カードローン(エルパス) | 1.80%〜14.60% | 1,000万円 |

| 東北銀行カードローン | 7.50%〜14.00% | 1,000万円 |

| 北日本銀行カードローン | 3.00%〜14.80% | 500万円 |

| 常陽銀行カードローン | 1.5%~14.8% | 800万円 |

| 山梨信用金庫カードローン | 9.80%〜14.60% | 300万円 |

| 富山銀行カードローン「スピード王MAX」 | 4.5%~14.6% | 500万円 |

| 静岡銀行カードローン | 4.00%〜14.50% | 500万円 |

| 大垣共立銀行カードローン | 4.5%~12.0% | 1,000万円 |

| 南都銀行カードローン | 1.70%〜14.00% | 1,000万円 |

| 広島銀行カードローン | 2.48%〜13.48% | 500万円 |

| 伊予銀行カードローン | 1.90%〜14.50% | 1,000万円 |

| 愛媛銀行カードローン | 4.40%〜14.60% | 800万円 |

| 高知銀行カードローン | 4.8%〜14.5% | 500万円 |

| 西日本シティ銀行カードローン | 3.00%〜7.10% | 1,000万円 |

横浜銀行カードローンの融資限度額は1,000万円で業界トップクラス

- お借入限度額最大1,000万円

- 横浜銀⾏⼝座がなくても24時間WEBでお申込可能。審査結果は最短即日回答

- ご契約と同時にご融資可能!

- 実質年率

- 年1.50〜14.60%

- 借入限度額

- 10万円〜1,000万円

- 審査時間

- 最短即日

- 融資時間

- 最短即日

- コンビニ

- 収入証明書

- 公式サイト参照

横浜銀行カードローンの融資条件は以下になります。

| 審査時間 | 最短翌日 |

|---|---|

| 融資スピード | 最短翌日 |

| 金利(年率) | 1.5~14.6% |

| 限度額 | 800万円 |

| 無利息期間 | - |

| 担保・保証人 | 不要 |

| Web完結 | ◯ |

| 来店不要 | ◯ |

| カードレス | × |

| 収入証明書不要 | × |

横浜銀行カードローンは、WEB完結申込みに対応しているカードローンです。

店舗に足を運んで契約をおこなう必要がないため、深夜や早朝しか時間が取れない方でも気軽に申込めます。

カードローンの限度額は10~1,000万円で、金利は1.5~14.6%です。

審査結果の連絡は最短翌日で、銀行系カードローンの中では融資スピードが早い部類に入ります。

横浜銀行カードローンを利用できる方は、次の地域にお住まいまたはお勤めの方です。

- 神奈川県内全地域

- 東京都内全地域

- 群馬県(前橋市・高崎市・桐生市のみ)

横浜銀行カードローンでは、契約と同時にローンの借入れも可能です。

ローンカードお届けの前に希望の金額を振込んでもらえるため、少しでも早くお金を借りたい方でも安心して利用できます。

契約後の借入れ・返済はコンビニや駅のATMで可能なうえ、一部ATMを除き手数料は無料です。

なお、はまぎんアプリをダウンロードすれば、アプリからも借入れや返済をおこなえます。

横浜銀行カードローンの申込み方法は簡単で、WEB申込み後に必要書類を提出するのみです。

カードローンの申込みに必要な書類は次のとおりなので、いずれか1点を用意しておきましょう。

| 本人確認書類 | ・運転免許証(両面) ・マイナンバーカード(表面のみ) ・永住権の記載がある在留カード ・特別永住者証明書 ・住所記入欄のあるパスポート(顔写真および住所記載のページ) ・住所記入欄のないパスポート(顔写真ページ)+住民票または公共料金などの領収書の写し ・健康保険証+住民票または公共料金などの領収書の写し |

|---|---|

| 収入証明書(希望限度額50万円以上の方のみ) | ・源泉徴収票 ・税務署の発行印がある納税証明書 ・税務署の受付印がある確定申告書 ・市区町村長の発行印がある住民税決定通知書 |

書類の提出方法は、アップロード・郵送・FAXから選択できます。

横浜銀行の普通預金口座をお持ちでない方は、ローンの契約手続きまでに口座開設をしなくてはいけません。

WEBでの口座開設手順は次のとおりです。

- 口座開設アプリをダウンロード

- アプリを起動し、本人確認書類と顔写真を撮影

- 申込み情報を入力して送信

- SMSで口座番号を受信

- キャッシュカードの到着を待つ

本人確認書類として有効な書類は、運転免許証またはマイナンバーカードです。

キャッシュカードは申込み完了後1~2週間ほどで届くため、忘れず受取りましょう。

横浜銀行で口座開設をおこなうと、最大1,500円分のAmazonギフト券がもらえます。

申込み対象期間は2022年11月1日~2023年4月28日で、プレゼントを受取るための条件は次のとおりです。

- アプリで口座開設+はまぎんアプリの初回利用登録:Amazonギフト券500円分

- 給与振込の指定(50,000円以上):1の条件もあわせて達成で、Amazonギフト券1,500円分

口座開設で特典を受けられるカードローンをお探しの方や、審査完了までが比較的早いカードローンをお探しの方におすすめします。

千葉銀行カードローンなら23時まで相談ダイヤルを利用できる

千葉銀行のちばぎんカードローンの融資条件は以下になります。

| 審査時間 | 最短翌日 |

|---|---|

| 融資スピード | 最短翌日 |

| 金利(年率) | 1.4~14.8% |

| 限度額 | 1,000万円 |

| 無利息期間 | - |

| 担保・保証人 | 不要 |

| Web完結 | ◯ |

| 来店不要 | ◯ |

| カードレス | × |

| 収入証明書不要 | × |

千葉銀行のちばぎんカードローンは、パートやアルバイトの方でも申込めるカードローンです。

非正規雇用で審査を通過する自信がない方でも、ちばぎんカードローンなら借入れできる可能性があります。

ちばぎんのカードローンは派遣・パート・アルバイトの方もお申込み可能です。

カードローンの金利は1.4~14.8%で、限度額は10~800万円です。

WEB完結申込みにも対応しており、店舗に足を運ぶことが面倒な方でも納得して申込めます。

ちばぎんカードローンを利用できるのは、次の地域にお住まいの方です。

- 千葉県全域

- 東京都全域

- 茨城県全域

- 埼玉県全域

- 神奈川県(横浜市・川崎市のみ)

ただし、インターネット支店以外での取引を希望する場合、東京都と埼玉県は一部利用できないエリアがあります。

ちばぎんカードローンの申込み手順は、次のとおりです。

- 公式サイトにアクセス

- 「ネットでカンタンお申込み」を選択

- 本人確認書類をWEB上で提出

- 仮審査の結果を待つ

- 希望限度額50万円以上の方は、所得証明書類をWEB上で提出

- 正式審査の結果を待つ

- ローンカードの到着を待つ

本人確認書類は次のものが有効なため、いずれか1点の写しを用意しておきましょう。

- 運転免許証

- パスポート

- マイナンバーカード(表面のみ)

- 在留カード

- 特別永住者証明書

有効な所得証明書類は、次のとおりです。

- 源泉徴収票

- 住民税決定通知書

- 給与明細書・賞与明細書

- 確定申告書 第一表(収入金額などが確認できるページ)

給与明細書は、支給日または発行日が3ヶ月以内のものが有効です。

ローンカード到着までにお金を借りたい方は、契約内容の確認時に「カードローン入金サービス」を選択しましょう。

カードローン入金サービスを利用すれば、契約と同時に振込融資を受けられます。

注意点として、千葉銀行の普通預金口座をお持ちでない方は、ちばぎんカードローンに申込めません。

ちばぎんカードローンを利用したい方は、借入れまでに口座開設を済ませておきましょう。

口座開設はアプリまたはWEBから可能で、それぞれの手順は次のとおりです。

- 千葉銀行の口座開設

- アプリをダウンロード

- アプリ上で運転免許証を撮影

- 必要事項を入力

- キャッシュカードとちばぎんマイアクセスご契約者カードの到着を待つ

- 千葉銀行ワンタイムパスワードアプリをダウンロード

- 「サービス利用登録」からログオンパスワードを登録

- 公式サイトにアクセス

- 「インターネットで口座開設」を選択

- 必要事項を入力

- 口座開設申込み確認書の到着を待つ(手続き後2~3日ほど)

- 申込み確認書類と本人確認書類を返送

- キャッシュカードとちばぎんマイアクセスご契約者カードの到着を待つ

- 千葉銀行ワンタイムパスワードアプリをダウンロード

- 「サービス利用登録」からログオンパスワードを登録

有効な本人確認書類は運転免許証やパスポートなどのため、事前にコピーを取っておきましょう。

キャッシュカードと契約者カードは、どちらの申込み方法でも手続き完了後1~2週間ほどで届きます。

申込みから利用開始までの目安は、アプリ申込みが1週間ほど、WEB申込みが10日から2週間ほどです。

注意点として、現在千葉銀行ではアプリ・WEBからの口座開設が混み合っています。

口座開設完了に通常より日数がかかる場合があるため、借入れを急いでいない方向けです。

千葉銀行とちばぎんカードローンを便利に利用したい方は、契約完了後にちばぎんアプリをダウンロードしておきましょう。

アプリを利用すれば、振替・振込や借入・返済の手続きが簡単におこなえます。

現在ちばぎんアプリでは、新規登録の方を対象に1,000円プレゼントキャンペーンを開催中です。

キャンペーン期間は2022年12月1日~2023年3月31日で、アプリをダウンロードし、新規で口座登録をした方が対象になります。

ただし、抽選で1,000名の方にしかプレゼントされないため、注意しておきましょう。

ちばぎんカードローンでは、現在500円プレゼントキャンペーンも実施しています。

キャンペーン期間は2023年2月24日~5月31日で、期間中にカードローンの新規契約をおこなった方が対象です。

なお、期間中に新規申込みをおこなっていれば、6月30日までに新規契約した方も対象になります。

ただし、いずれの場合も契約日の属する月の翌月末に借入れ残高がないと、プレゼントを受け取れません。

プレゼントの500円は2023年8月下旬ごろに、返済用の普通預金口座に入金されます。

非正規雇用の方でも申込める銀行カードローンをお探しの方や、新規契約の特典を受けられるカードローンをお探しの方におすすめです。

北海道銀行カードローンは平日13時までの申込みで即日融資可能

北海道銀行カードローン「ラピッド」の融資条件は以下になります。

| 審査時間 | - |

|---|---|

| 融資スピード | - |

| 金利(年率) | 1.9%~14.95% |

| 限度額 | 800万円 |

| 無利息期間 | - |

| 担保・保証人 | 不要 |

| Web完結 | ○ |

| 来店不要 | ○ |

| カードレス | × |

| 収入証明書不要 | ○ (※条件によっては収入証明書の提出が必要です) |

北海道銀行カードローン「ラピッド」は、電話オペレーターが24時間365日対応してくれるので、いつでも相談ができる対応の良さが魅力です。

多くの銀行カードローンは平日の営業時間内のみオペレーターの対応となっていますが、「ラピッド」なら時間を気にせず、カードローンに関する疑問を問い合わせることができます。

また、「ラピッド」は、北海道銀行の口座がなくても申込み・借入れが可能です。

振込融資にも対応しており、北海道銀行以外の口座への振込が可能ですし、ATMの利用は手数料無料なので、利便性が高いカードローンといえるでしょう。

福岡銀行カードローンは年金受給者でも申し込める

福岡銀行カードローン「FFGカードローン」の融資条件は以下になります。

| 審査時間 | 最短5日~7日 |

|---|---|

| 融資スピード | - |

| 金利(年率) | 1.9%~14.5% |

| 限度額 | 1,000万円 |

| 無利息期間 | - |

| 担保・保証人 | 不要 |

| Web完結 | ○ (※福岡銀行の口座をお持ちの方のみ) |

| 来店不要 | ○ |

| カードレス | × |

| 収入証明書不要 | ○(※条件によっては収入証明書の提出が必要です) |

福岡銀行カードローン「FFGカードローン」は、福岡銀行の口座を持っていればWeb完結が可能です。

最高限度額は1,000万円と高額融資に対応しており、パート・アルバイトはもちろん、年金受給者の方も申込みできます。

福岡銀行の口座を持っていない方も申込みは可能ですが、その場合は居住地および勤務先が九州・山口の方となるので、覚えておきましょう。

また、福岡銀行の口座を持っていない方は契約書を郵送で送らなくてはいけないので、Web完結での契約もできません。

ですので、基本的には福岡銀行の口座を持っている方にメリットが多いです。

福岡銀行カードローン「FFGカードローン」を利用するのであれば、一緒に銀行口座の開設も検討してみるのがおすすめです。

低金利でお金を借りられるそのほかの金融機関

低金利の融資といえば銀行のイメージが強いですが、銀行以外でも低金利でお金を借りられる場所はあります。

とくに、以下の金融機関は地域に密着しているのが特長となっており、親切丁寧な対応が期待できるので、利用を検討してみてもよいでしょう。

- 信用金庫

- JAバンク

- 労金(ろうきん)

ここでは、それぞれの機関で受けられる融資について紹介します。

居住エリアの信用金庫で借りるのもおすすめ

安全にお金を借りたい方には、信用金庫の利用もおすすめです。

会員しか利用できないケースも多いですが、低金利でお金を借りられる場合があります。

信用金庫は地域密着型金融で、地域経済の活性化を目的にしている点が特長です。

信用金庫は、地域に深く根ざした金融機関として「地域密着型金融」に取り組んでいます。「地域密着型金融」とは、地域のお客様と長期間にわたって築いてきた親密な関係に基づいて、地域の活性化に貢献できる融資等の取組みを行うことです。

地域住民の方には比較的柔軟な審査がおこなわれる可能性があるため、ぜひ検討してみてください。

ただし、お住まいの地域以外の信用金庫で申込むと、審査で不利に働くおそれがあります。

自身の居住エリアにある信用金庫がわからない場合は、信金中央金庫の公式ホームページ上で調べましょう。

JAバンクは様々なローン商品を利率低めで展開している

農林水産業を営んでいる場合は、JAバンクの利用を検討してみましょう。

JAバンクは組合員の出資により成り立っている金融機関で、JAの(農協)の正組合員あるいが准組合員として加入している場合は低金利でお金を借りられます。

なお、JAバンクの店頭窓口は47都道府県のうち限られた27箇所しかないため、注意してください。

| 地域 | 窓口のある都道府県名 |

|---|---|

| 北海道 | 北海道 |

| 東北圏 | 青森県、岩手県、秋田県、宮城県、福島県 |

| 関東圏 | 群馬県、埼玉県、千葉県、東京都、神奈川県 |

| 中部圏 | 長野県、新潟県、富山県、石川県、岐阜県、愛知県 |

| 関西圏 | 三重県、滋賀県、奈良県、兵庫県 |

| 中国圏 | 岡山県、鳥取県、島根県、広島県 |

| 四国圏 | 徳島県、香川県 |

なおJAバンクのローンの種類は様々で、金利は利用先のJAバンクによって異なるため、事前に確認しておきましょう。

| JAバンクのローンの種類 | 金利(年率) | 限度額 | 使用用途 |

|---|---|---|---|

| 住宅ローン | 1.35〜2.475% | 10万円〜5,000万円 | 住宅の購入や増改築など |

| 教育ローン | 2.10% | 10万円〜1,000万円 | 入学金・授業料など |

| マイカーローン | 1.70~2.30% | 1,000万円以内 | ・自動車やバイクの購入、修理 ・車検費用 ・運転免許取得の費用 |

| カードローン | 7.10~7.80% | 20万円〜300万円 | 自由 |

労金は加入している組合の会員種別で利率が変わる

安全にお金を借りたい方は、ろうきんの利用も検討してみましょう。

ろうきんは福祉金融機関で営利目的ではないため、会員の方は低金利でお金を借りられます。

会員種別の金利は次のとおりです。

| ろうきん会員種別 | 適用金利(年) |

|---|---|

| 団体会員の構成員 | 3.875%〜7.075% |

| 生協会員の組合員およびその家族 | 4.055%〜7.255% |

| 一般勤労者 | 5.275%〜8.475% |

ろうきん会員になるための条件は次のとおりです。

- ろうきんに出資している労働組合に所属する

- ろうきんと提携している生協の組合員になる

- 個人会員として出資またはろうきん友の会に入会する

いずれかの条件を満たせばよいため、会員になるハードルはさほど高くありません。

ろうきんは全国に13ヶ所あり、お住まいの地域や勤務先の場所によって、利用するろうきんが決まります。

金利やローン商品の内容は利用先によって異なるため、事前に調べておきましょう。

利用先のろうきんによっては、会員の種類によって金利が異なる場合もあります。

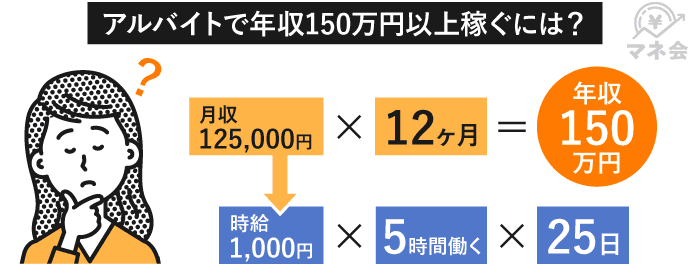

また、ろうきんには18歳から申し込めます。

正社員でなくても、アルバイトなどで年に150万円以上の収入があれば借入れ可能です。

仮に時給を1,000円とすると、1日5時間勤務×25日で年収150万円に到達できます。

勤務先が労働組合に加入している18歳以上の方は、ろうきんでお金を借りると低金利で安心です。

利用目的が決まっている場合は目的別ローンでお金を借りるのがおすすめ

お金の使用用途が決まっている場合、銀行カードローンのなかでも目的別ローンを選ぶとより低金利でお金を借りることができます。

目的別ローンの種類は以下のとおりです。

| 目的別ローンの種類 | 使用用途 | 金利(年率) |

|---|---|---|

| フリーローン | 旅行や引っ越しなどで一時的に必要な費用 | 4.0%〜15.0% |

| 住宅ローン | 住宅や土地の購入費用 | 0.4%〜3.0% |

| 教育ローン | 入学金や授業料 | 2.0%〜3.0% |

| 自動車ローン | 自動車の購入費 | 2.0%〜4.5% |

| 医療ローン | 治療、入院、検査、出産などの医療目的や美容関連費用 | 5.0%〜8.8% |

| リフォームローン | 住宅のリフォームやリノベーション費用 | 2.0%〜4.0% |

| ブライダルローン | 結婚式や指輪の購入費用、新婚旅行や家具の購入費用など | 3.0%〜10.0% |

| トラベルローン | ツアー代や宿泊費など旅行関連の費用 | 5.00%〜12.14% |

| ペットローン | ペット購入資金や病気、健康維持、トリミング費用など | 2.875%〜12.0% |

フリーローンならまとまった金額を一度に借入れ可能

一時的にまとまったお金が必要な方には、銀行フリーローンの利用をおすすめします。

フリーローンとは、一度お金を借りると完済するまで新たな借入れができないローンのことです。

借入金額の上限は金融機関によって異なりますが、収入の多い方であれば1,000万円ほど借りられる場合もあります。

消費者金融カードローンの場合は、最大でも800万円ほどしか借りられないため、大きな金額を借りたい方には銀行フリーローンがおすすめです。

ただし、銀行フリーローンで借りられる金額は、収入や信用情報によって異なります。

必ずしも上限額まで借りられるわけではないため、注意してください。

おすすめの銀行フリーローンは以下のとおりです。

| 銀行フリーローン名 | 金利(年率) | 限度額 | 金利優遇 |

|---|---|---|---|

| 三井住友銀行 フリーローン | 5.975% | 10〜300万円 | 住宅ローンとセット、あるいはSMBC Green プロジェクト関連の資金に利用する場合、3.0%優遇 |

| PayPay銀行 フリーローン | 14.75〜17.75% | 10〜200万円 | - |

| りそな銀行 フリーローン | 6.0〜14.0% | 10〜500万円 | 住宅ローン利用中は0.5%優遇 |

| イオン銀行 フリーローン | 3.8〜13.5% | 10〜700万円 |

一度にまとまった金額を借りられる点が魅力のフリーローンですが、1回しか借入れできないためよく考えてから申込んでください。

万が一、追加の借入れが必要になった場合は、新たに別のローンに申込み、審査を受けなくてはいけません。

再度申込む手間と時間がかかるため、必要な金額をきちんと計算した上で申込みましょう。

住宅ローンはマイホーム購入時に使える

住宅取得を目的としたローンを扱う金融機関は多数ありますが、主な住宅ローンとして以下の金融機関の変動金利を比較したので参考にしてください。

| 金融機関名 | 変動金利(最低) | 限度額 | 融資期間 |

|---|---|---|---|

| auじぶん銀行 | 年0.289%(※1) | 2億円 | 1年以上35年以内 |

| イオン銀行 | 年0.38%(※2) | 1億円 | 1年以上35年以内 |

| 三井住友銀行 | 年0.425%(※3) | 1億円 | 1年以上35年以内 |

| MUFG | 年0.475% | 1億円 | 2年以上35年以内 |

変動金利で比較した場合、auじぶん銀行がau金利優遇割の適用で金利が最も低くなりますが、要件を満たすには「auじぶん銀行の住宅ローン」に加え、au回線とじぶん電気をセットで契約する必要があることに注意が必要になります。

ちなみに、民間金融機関と住宅金融支援機構が提携して提供している、住宅ローンとして知名度の高い「フラット35」の商品概要を記載しておくので、こちらも参考にしてください。

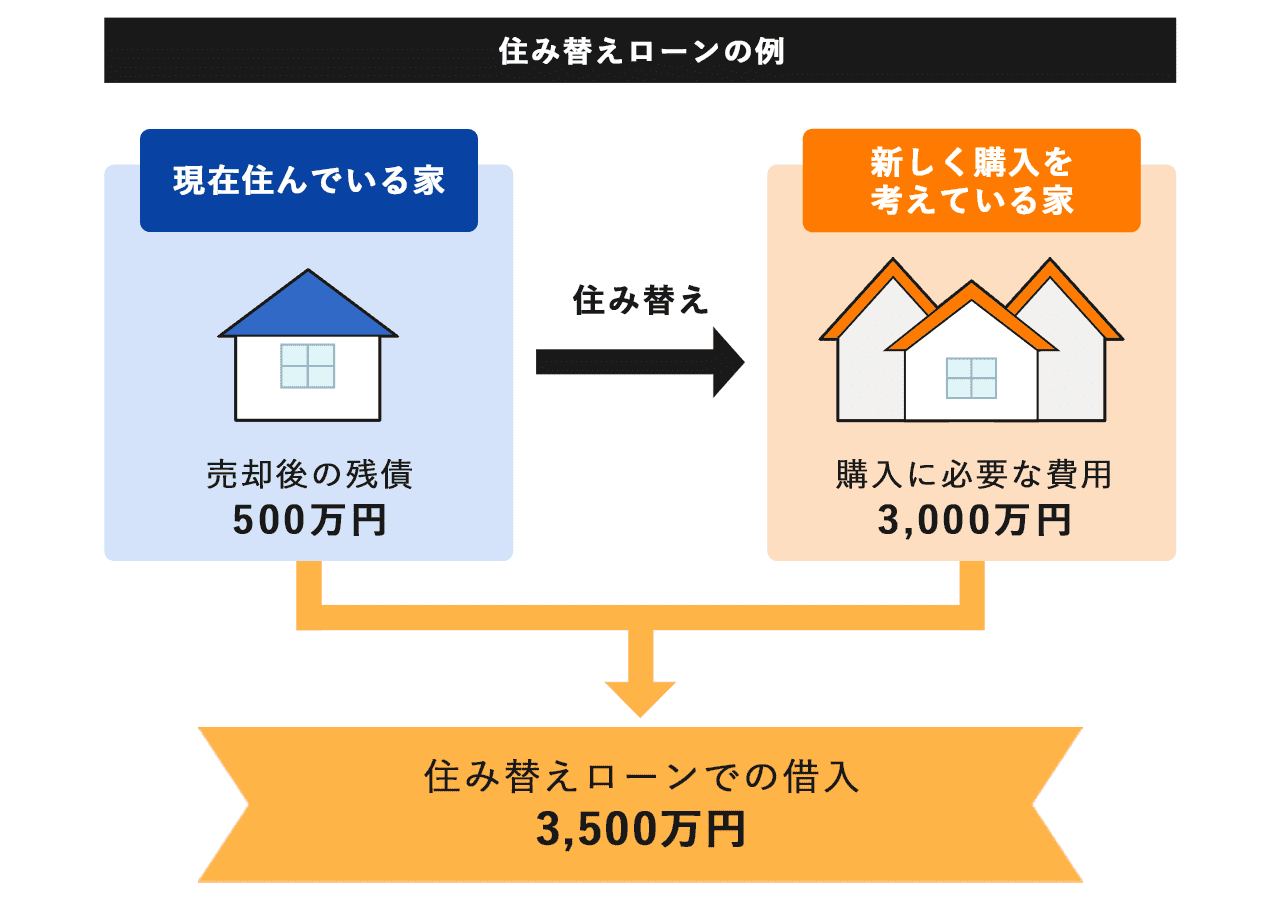

住み替えローンを使えば住宅ローンが残っていても新居を購入できる

住み替えローンとは、現在住んでいる家の住宅ローンの残りの支払い分と新しい家を購入するための資金を併せて借りられるローンのことです。

例えば転勤や離婚などの事情により、住宅ローンの支払いが残っている自宅を手放さなければならないときなどに使えます。

主な住み替えローンは以下のとおりです。

| 住み替えローンの種類 | 金利(年率) | 限度額 |

|---|---|---|

| りそな銀行「りそな住み替えローン」 | 2.475〜4.750% | 50万円以上1億円以内 |

| 横浜銀行「住宅ローン(お住み替え)」 | 2.475〜3.100% | 新居の購入資金+最高2,000万円 |

| 千葉銀行「住み替えコース」 | 2.475〜5.400% | 1億円以内 |

| 池田泉州銀行「住み替えローン」 | 1.350〜2.675% | 50万円以上1億円以内 |

今は住み替えの予定がない方でも、いざというときのために覚えておくと安心です。

教育ローンは入学金や授業料に充てられる

子供の教育費を借りたい場合は、国の教育ローンの利用を検討してみましょう。

国の教育ローンである教育一般貸付なら、夫に収入があれば教育費を借りることができます。

教育一般貸付は低所得世帯を支援する制度のため、収入制限の下限が設けられていません。

借りたお金は、次のような養育費として利用可能です。

- 入学金

- 授業料

- 受験費用

- 定期券代

- 在学に必要な費用(アパートの家賃、パソコン購入など)

金利は1.95%ですが、次に当てはまる世帯は通常利率のマイナス0.4%で借りられます。

- 交通遺児家庭

- ひとり親世帯

- 世帯年収が200万円以内

- 子供が3人以上で世帯年収500万円以内

注意点として、金利は金融情勢によって変動するもので、借入れのタイミングによっては金利が1.95%と異なる場合もあります。

しかし、借入時の金利は完済まで変わらないため安心してください。

教育一般貸付で借入れ可能な金額は、子供1人につき上限350万円です。

なお、次のいずれかの資金として利用する場合は、子供1人につき上限450万円までの借入れが可能です。

- 自宅外通学

- 修業年限5年以上の大学(昼間部)

- 大学院

- 海外留学(修業年限3ヶ月以上の外国教育施設への留学)

子供の教育費が必要な方は、ぜひ活用してみてください。

自動車ローンは車の購入資金を借りられる

目的別ローンは金融機関で契約するか、それ以外で契約するかによって金利に違いが出る場合があります。

例えば、自動車を購入する際にはディーラー側からローンを勧められることもありますが、ほとんどの場合、銀行が提供する自動車ローンを利用した方が金利を低くおさえられる傾向にあります。

| 金融機関と商品名 | 金利(年率) | 融資限度額 | 融資期間 |

|---|---|---|---|

| 損保ジャパン日本興亜 ジャパンダ・ネットマイカーローン | 固定1.90~2.85% | 1,000万円まで | 最長10年 |

| 住信SBIネット銀行 MR.自動車ローン | 変動2.775%~3.975% | 1,000万円まで | 最長10年 |

| 三菱UFJ銀行 ネットDEマイカーローン | 変動2.975% | 1,000万円まで | 最長10年 |

医療ローンは病院の入院費用や治療費に使える

医療ローンは治療、入院、検査、出産などの医療目的や美容関連費用に使えます。

ただし、医療機関ですすめているものは金利が高く設定されていることが多いです。

フリーローン(多目的ローン)で借入れをするほうが金利を低く抑えられることもあるため、その場ですぐに決めるのではなく、じっくりと比較検討してみることをおすすめします。

| 金融機関と商品名 | 金利(年率) | 融資限度額 | 融資期間 |

|---|---|---|---|

| 千葉銀行 ちばぎん医療ローン | 変動5.0~5.2% | 500万円まで | 最長10年 |

| 愛媛銀行 メディカルローン | 固定8.8% | 300万円まで | 最長10年 |

| 福岡銀行 メディカルローン | 固定6% | 300万円まで | 最長7年 |

リフォームローンは補修工事や増改築に充てられる

住宅のリフォームやリノベーションの際に利用できるローンとして、リフォームローンがあります。

ここでは、リフォームローンを提供している、以下の金融機関を比較したので参考にしてください。

| 金融機関名 | 最低金利(年率) | 限度額 | 融資期間 |

|---|---|---|---|

| JA横浜(JAバンク※1) | 変動:2.150% 固定:2.600% | 1,500万円 | 1年以上15年以内 |

| MUFG | 変動:1.99%(※2) 固定:- | 1,000万円 | 6ヶ月以上15年以内 |

| 横浜銀行 | 変動:1.7%(※3) 固定:- | 1,000万円 | 1年以上15年以内 |

| イオン銀行 | 変動:- 固定:2.75% | 500万円 | 1年以上10年以内 |

| みずほ銀行 | 変動:3.975% 固定:4.600% | 500万円 | 6ヶ月以上15年以内 |

比較した金融機関では、横浜銀行が要件を満たせば金利が最も低くなっています。

また、イオン銀行やみずほ銀行は、限度額が500万円となっているため、規模の大きいリフォームには不向きかもしれません。

なお、JAバンクに関しては、各JAによって取引条件が異なるため、リフォームローンの利用を検討する場合は該当するJAに問い合わせてください。

(※2)「住宅ローン優遇」かつ「バリアフリー優遇」の両方に該当する場合

(※3)「住宅ローン」かつ「給与振込」を利用している場合

ブライダルローンは結婚式や新婚旅行の費用を一括借入れできる

ブライダルローンは結婚式の費用だけでなく、指輪の購入や新婚旅行の費用、家具の購入などにも使えるものもあります。

結婚式場でブライダルローンを紹介していることもありますが、金利が消費者金融のカードローンと同水準のことが多いため、金融機関で借りるほうがお得です。

| 金融機関と商品名 | 金利(年率) | 融資限度額 | 融資期間 |

|---|---|---|---|

| 常陽銀行 ブライダルローン | 3.975〜11.95% | 10〜300万円 | 最長7年 |

| 千葉銀行 ブライダルローン | 5.4% | 10〜500万円 | 最長10年 |

| スルガ銀行 結婚式費用立替えプラン | 8.8%~12.8% | 10万〜800万円 | 最長10年 |

トラベルローンは国内海外旅行にかかる費用に使える

トラベルローンは、借りたお金を旅行関連の費用に充てることができるローンになります。

国内・海外に関係なく、旅行ではツアー代や交通費、宿泊費などさまざまな費用が必要になるため、使い方次第では便利なローンといえるでしょう。

ここでは、トラベルローンを提供している以下の金融機関を比較したので参考にしてください。

| 金融機関名 | 金利(年率) | 限度額 | 融資期間 |

|---|---|---|---|

| 楽天銀行 | 11.5% | 100万円 | 最長5年10ヶ月 |

| H.I.Sトラベルローン | 9.87%~12.14%(※1) | 1回の旅行分 | 支払い方法により異なる |

| 近畿ツーリスト | 非公開 | 旅行範囲内 | 支払い方法により異なる |

| ちばぎん | 5.00%~5.40%(※2) | 500万円 | 6ヶ月以上10年以内 |

| CBSトラベルローン | 非公開 | 200万円 | 支払い方法により異なる |

トラベルローンは、金利や貸出金額などが金融機関によって大きく異なる傾向があるため、旅行先や規模を考えて利用を検討しましょう。

(※1)一般金利の場合になります。また、別途手数料が発生します(※2)金利割引適用状況により変動

ペットローンはペット購入や動物病院の治療費に使える

ペットローンはペットの購入資金や病気、健康維持、トリミングなどのペット関連に使えるローンです。

ペットローンを提供している金融機関の比較は、以下のようになっているので参考にしてください。

| 金融機関名 | 金利 | 限度額 | 融資期間 |

|---|---|---|---|

| イオン銀行 | 3.8%~8.8% | 700万円 | 1年~8年 |

| スルガ銀行 | 6.0%~12.0% | 100万円 | 1年ごとの更新 |

| 池田泉州銀行 | 4.375% (プレミアムプラン適用の場合 2.875%) | 1,000万円 | 最長15年 |

イオン銀行のペットローンは、ペット関連全般に使用できるローンになりますが、スルガ銀行のペットローンは、動物病院などでの治療費や健康管理の費用全般といった医療に特化したローンになっています。

また、池田泉州銀行のローンは、資金使途が明確であれば、事業性資金・投機資金・不動産購入資金以外で、ペットに関わらないものにも使用できます。

同じペットローンでも内容がことなるため、状況にあったペットローンを選択するようにしましょう。

誰でも借りられる方法はある?審査なしでお金を用意する方法

多くの場合、金融機関からお金を借りる際は審査が必要になります。

しかし、審査に通らない方や生活困窮者は、次の方法でお金を借りられる可能性があります。

ここからは審査が通らない人のおすすめの借入れ方法4つについて、それぞれ解説します。

生協の貸付制度は組合員の生活困窮者が借りられる

生協は銀行のフリーローンに似た生協独自の貸付制度を展開しており、一定の条件を満たした生活困窮者の組合員に対して、貸し付けをおこなっています。

たとえば、みやぎ生協などの一部の組合が取り扱っている生活資金の貸し付けや、岩手県消費者信用生活協同組合のみが取り扱っている消費者救済資金貸付制度が代表的です。

どちらの貸付制度も生活困窮者が対象ですが、どのような違いがあるのか確認しておきましょう。

なお、生活資金の貸し付けに関しては、みやぎ生協家計支援貸付の内容を紹介します。

| 制度名 | 金利(年率) | 限度額 | 対象者 |

|---|---|---|---|

| みやぎ生協家計支援貸付 | 9.0% | 300万円 | 組合員かつ公的制度・法的整理に該当しない方で、貸付金の返済ならびに、貸付をおこなうことで家計再生が可能な方 |

| 消費者救済資金貸付制度 | 9.1% | 500万円 | 提携自治体に居住する20歳以上の組合員 |

みやぎ生協家計支援貸付は、家計診断や公的貸付制度の検討、法的整理の提案といった、生活を立て直すための相談をおこなうなかで、公的貸付制度などを利用できない組合員に対して検討されるローンになり、事業資金以外での活用が可能です。

一方、消費者救済資金貸付制度は、消費者金融などで多くの債務を抱えてしまい返済が困難になった方の債務を一本化して、生活再建を図るためのスイッチローンになっています。

善意銀行貸付事業は生活困窮者が最大5万円までお金を借りられる

一時的に生活に困っている場合は、善意銀行がおこなっている貸付制度を利用するという方法があります。

善意銀行とは、各地域にある社会福祉協議会が窓口となっている、ボランティアを目的とした組織です。

善意銀による貸付制度は以下のようになっています。

- 対象者:生活困窮者

- 限度額:10万円

- 金利:無

ボランティアを目的としているため、善意銀行からの借入れでは金利が発生しません。

しかし、借入れできる金額は各地域によって異なることに加えて、数万円程度と少額になる場合が多いです。

たとえば、愛知県西尾市善意銀行では、借入れ可能な上限額が5万円、長野県下諏訪町善意銀行では、上限額が10万円となっています。

地域によっては、善意銀行で借入れた金額ではお金が足りない場合も考えられます。

その場合はほかに利用できる制度がないかを、市役所や社会福祉協議会の窓口で相談してみましょう。

NPOバンクは低所得者でも金利1〜5%でお金を借りられる

NPOバンクからの融資は、生活に困っている個人ではなく、市民事業者や地域で活動しているNPO団体・法人が対象になり、以下のような特徴があります。

- 対象者:市民事業者またはNPO団体・法人

- 金利:1%~5%程度

地域の課題や環境保全などに取り組む市民事業者や団体に対して、趣旨に賛同する市民や企業からの出資を融資することで、支援を可能にしています。

融資に関わる審査は、専門家による財務調査や事業の社会性、オリジナリティ、面談など幅広い項目がチェックされるため、簡単ではありませんが、融資を希望する方はNPOバンクに問い合わせてみてください。

なお、代表的な日本のNPOバンクは、以下のようになっています。

グラミン日本では貧困者が少額融資を無担保でお金を借りられる

グラミン日本は、グラミン銀行のビジネスモデルを参考に設立されたマイクロファイナンス機関です。

- グラミン銀行:生活に困窮する人達に、マイクロファイナンスを通じて自立支援をおこなっており、バングラディッシュで創設されたマイクロファイナンス機関

- マイクロファイナンス:貧困層や低所得者といった生活困窮者を対象に少額の融資をおこない、起業や就労によって生活困窮からの脱却、自立を支援する仕組み

グラミン日本では、主にシングルマザーや若年層を中心に小口融資による支援をおこなっており、融資が受けられれば低金利・無担保、保証人不要で支援をしてもらえます。

グラミン日本から融資を受けるには、以下のような条件を満たす必要があります。

- 満20歳以上

- ワークショップ形式の無料説明会に参加する

- 5人1組の互助グループを作る

- 月2回のセンターミーティングに参加ができるなど

融資金は、起業や就労のための支度金となるため、生活資金として使うことはできませんが、体験型ワークショップや金融教育、ビジネスコミュニケーションなど参加者が自立するための手厚い支援を受けることができます。

友人や親など身近な人に相談してお金を借りる

あまりおすすめできませんが、審査なしでお金を借りたい場合は、家族や知人に相談するのもひとつの手です。

ただし、お金の貸し借りはデリケートな問題のため、必ず返済をしてください。

返済をしないまま放置すると、関係にヒビが入るおそれがあります。

お金を借りる際に借用書の作成を求められたら、素直に従うことも大切です。

借りた金額や返済日、利息の有無などをきちんと記すことで、貸し借りの事実が曖昧にならずに済みます。

家族からお金を借りる場合は、贈与税にも注意してください。

返済期限を決めずに家族からお金を借りた場合、贈与とみなされて借りたお金の全額に贈与税がかかります。

返済期限を決めている場合でも、無利息で借りた場合は利息分が贈与税の対象です。

なお、家族や知人など親しい間柄でお金の貸し借りをおこなうと、今までの関係が壊れるリスクがあります。

何度もお金を借りると信用を失う危険性も高いため、できればほかの方法でお金を借りることを検討しましょう。

バンドルカードは5万円まで最短5分で前借りできる

スマホを利用して安全にお金を借りたい方は、バンドルカードでの前借りも検討してみましょう。

バンドルカードとは、審査・年齢制限なしで作れるVisaプリペイドカードです。

通常のプリペイドカードは前払い制ですが、バンドルカードのポチッとチャージを利用すれば、初月のみ後払いが利用できます。

最短5分で最大5万円の前借りチャージが可能なため、ぜひ活用してください。

前借りした分の支払いは、借入額に応じた手数料と合わせて翌月の末日におこなう仕組みになっています。

注意点として、審査なしでバンドルカードを利用できるのは、カードを発行した初月のみです。

翌月以降は審査がおこなわれ、審査に落ちるとバンドルカードの利用が停止されます。

前月のチャージ金額が未払いの場合も利用停止になるため、支払いを忘れないよう注意してください。

質屋は価値のある品物を預けるだけでお金を借りられる

審査なしで安全にお金を借りたい方は、質屋の利用を検討しましょう。

価値のある品物を担保にすれば、買取価格の7~8割までのお金を借りられます。

担保にした品物は、返済が完了すれば戻ってくるため安心してください。

質屋に預けられる品物の一例は、次のとおりです。

- 時計・宝石

- ブランド品

- 金・プラチナ

- 家電製品

- スマホ・パソコン・タブレット

- カメラ・レンズ

- 古銭・記念金貨・外国金貨

- お酒

質屋の預かり期間は通常3ヵ月です。

3ヵ月以内に返済できなかった場合、担保にした品物を売却して返済にあてます。

質屋の金利はかなり高いため、利息が膨らみすぎないよう注意してください。

期限内に返済ができない場合は、預けた品物は質流れしてしまいます。

この場合、貸付融資額の返済義務はなくなり、質屋からの返済請求もありません。

美術品担保ローンは絵画や彫刻などを担保に借入れできる

近年は絵画や彫刻といった美術品を担保として借入れが可能な、美術担保ローンもあります。

絵画や彫刻などの美術品は、2004年まで担保資産として認められていなかったため、美術品を担保した融資を受けることができませんでした。

しかし、「動産及び債権の譲渡の対抗要件に関する民法の特例等に関する法律の改正」により、動産担保が認められたため、融資を受けることが可能になりました。

美術品を担保に融資を受ける場合は、美術品担保ローンを取り扱っている業者に担保となる美術品の査定をおこなってもらう必要があります。

美術品担保ローンを取り扱う業者は以下のようになっています。

| 業者名 | 商品名 | 金利 | 限度額 |

|---|---|---|---|

| アートアセット株式会社 | アートファイナンス | 8.0% | 原則1億円以下 |

| アートフォリオ株式会社 | アートフォリオ・ローン | 12.0% | 1億円まで |

融資を希望する場合は、担保とする美需品の評価額に応じた金額を受け取ることが可能です。

たとえば、アートアセット株式会社のアートファイナンスであれば、担保とした美術品の評価額の60%を上限に融資を受けられます。

また、担保とした美術品の所有権は返済が滞らない限り移動しないため、所有権を保持したまま資金調達が可能になります。

非常時には会社からの給料を前借りできる

一時的にお金を借りる方法を探している方は、会社からの給料の前借りを検討するとよいでしょう。

労働基準法によって、どの会社でも給料を前借りすることができるためです。

労働基準法第25条には非常時(出産、結婚、病気、災害等)について、給料日前でも給料を払うように定めています。

ただし給料の前借りができるのは、労働者あるいは労働者の収入で生計を立てる人が次のようなケースに陥った場合のみです。

給料の前借りができる条件は以下のとおりです。

- 災害にあった

- 病気になった

- 出産した

- 死亡した

- やむを得ない事情により1週間以上帰省しなければならない

給料の前借りによって受け取った分の金額は、翌月の給料から引かれる仕組みです。

一時的な金欠で給料を前借りしたことによって、翌月の生活に支障が出ないよう計画的に過ごしましょう。

正社員なら従業員貸付制度で会社から借りられる

審査なしで安全にお金を借りたいときは、従業員貸付制度を利用するのもひとつの手です。

従業員貸付制度とは、正社員の方が会社からお金を借りられる制度で、経理部や総務部が融資を決定します。

融資の可否を決める要素になるのは、日頃の勤務態度や出勤日数などです。

金融機関での借入と違い、信用情報や借入状況は確認されません。

従業員貸付制度を利用できるのは、次のような理由でお金が必要な場合です。

- 病気や怪我をした

- 出産でお金が必要

- 犯罪や災害に遭った

- 冠婚葬祭

- 介護費用

- 教育費用

- 引越しやリフォーム

正当な理由がないと借入できないため、利用の際は注意してください。

なお、従業員貸付制度を利用すると、会社の人にお金が足りないことを知られます。

会社にバレずにお金を借りたい方は、ほかの方法を検討しましょう。

総合口座に付帯する銀行の当座貸越サービスは申込みなしで使える

定期預金を利用している方は、メインバンクの当座貸越サービスでお金を借りることもできます。

当座貸越サービスとは、普通預金の残高を超えて出金する際、定期預金を担保にして自動で貸付をおこなうものです。

定期預金さえあれば、新規申込みや厳しい審査なしで利用できるため、面倒な手続きなしでお金を借りたい方に適しています。

当座貸越サービスを提供している銀行の一例は、次のとおりです。

| 当座貸越サービスの種類 | 金利 | 限度額 |

|---|---|---|

| ゆうちょ銀行「口座貸越サービス」 | 14.0% | 10万円以上30万円以内 |

| 三菱UFJ銀行「自動借入れ」 | 担保定期預金の約定利率+0.5% | 預金合計額の90%(最高200万円) |

| みずほ銀行「当座貸越」 | 担保となる定期預金の約定利率+0.5% | 預金合計額の90%、あるいは最高200万円のいずれか少ない金額 |

| SBI新生銀行「当座貸越」 | 1.88% | 担保預金および担保債券額面額の合計額の90%、あるいは500万円のいずれか少ない金額 |

| きらぼし銀行「当座貸越」 | 担保となる定期預金の約低利率+0.5% | 総合口座の定期預金合計額の90%、あるいは500万円のいずれか少ない金額 |

当座貸越サービスの金利は、担保定期預金の約定利率+0.5%になるケースが一般的です。

ただし、ゆうちょ銀行は金利14.0%、SBI新生銀行は金利1.88%のため注意しておきましょう。

郵便局の自動貸付はゆうちょ銀行の預金を担保に借りられる

審査なしで安全にお金を借りたい方は、ゆうちょ銀行の貯金自動貸付も検討してみましょう。

ゆうちょ銀行の定期預金を利用している方限定ですが、預金を担保にしてお金を借りられます。

借入可能な金額は、ゆうちょ銀行の総合口座に預けている金額の90%までです。

また預金のほか、財形貯蓄や国債も担保にすることができます。

| 自動貸付の種類 | 担保の対象 | 限度額 |

|---|---|---|

| 貯金担保自動貸付 | 担保定額貯金や担保定期貯金 | 最大300万円 (※ゆうちょ銀行の総合口座に預入している金額の90%まで) |

| 財産形成貯金担保貸付 | 財形貯金 | 最大300万円 (※預け入れ金額に利子を含めた総額の90%まで) |

| 国債等担保自動貸付 | 購入した国債 | 最大200万円 (※個人向け国債もしくは利付国債の80%まで) |

年齢制限も設けられていないため、未成年の方がお金を借りたい場合にも役立ちます。

ただし、未成年の方が借入をおこなう際は親の同意書が必要です。

ちなみに、ゆうちょ銀行はカードローン「カードローンしたく」の取り扱いを終了しています。

スルガ銀行との提携解消にともない、新規受付を終了した形です。

カードローン「したく」は2018年10月31日をもちまして新規受付を終了しました。

すでに当商品をご契約いただいているお客さまにつきましては、今後もご利用いただけます。

どうしてもゆうちょ銀行からお金を借りたい場合は、ゆうちょ銀行が発行するクレジットカード「JP BANKカード」にキャッシング枠を付けて利用しましょう。

契約者貸付制度なら生命保険の解約返戻金を担保にして借りられる

安全にお金を借りたい方は、生命保険の契約者貸付を利用するのもひとつの手です。

解約返戻金がある生命保険に加入している方は、解約返戻金を担保にしてお金を借りられます。

借入可能な金額は、解約返戻金の7~8割程度になるケースが一般的です。

審査がないうえに即日でお金を借りることも可能なため、すぐにお金が必要なときにも適しています。

ただし、生命保険の契約者貸付には次のようなデメリットもあるので、利用の際は注意が必要です。

- 連帯保証人を用意しないといけない

- 返済ができないと生命保険が解約される

連帯保証人を用意できない方は、ほかの方法を検討しましょう。

保険会社ごとの手続方法は次のとおりです。

| 保険名 | Web | 電話 | 窓口 | 郵送 |

| 第一生命 | ◯ | ◯ | ◯ | ◯ |

| 明治安田生命 | ◯ | ◯ | ◯ | ◯ |

| 住友生命 | ◯ | ◯ | ◯ | ◯ |

| 日本生命 | ◯ | ◯ | ◯ | ◯ |

| かんぽ生命 | × | × | ◯ | × |

| ソニー生命 | ◯ | ◯ | ◯ | ◯ |

| 朝日生命 | ◯ | ◯ | ◯ | ◯ |

| 太陽生命 | ◯ | ◯ | ◯ | ◯ |

| アフラック | × | × | ◯ | ◯ |

| メットライフ生命 | ◯ | ◯ | ◯ | ◯ |

| プルデンシャル生命 | ◯ | ◯ | ◯ | ◯ |

財布紛失時には警察から数千円借りられる公衆接遇弁償費を活用しよう

財布の紛失や盗難などのトラブルに遭い、安全にお金を借りたい場合は、交番を利用しましょう。

以下のような事情がある場合、警察から公衆接遇弁償費で数千円程度の交通費を貸してもらえます。

| 盗難や紛失 | 外出先で所持金を盗まれた、あるいは紛失した場合の交通費 |

|---|---|

| 保護 | ・行方不明者の保護にあたって応急的な措置を行った際の経費 ・行路病人を保護した、あるい交通事故などの負傷者の救護にかかった経費 |

融資の可否は警察官がその場で決めるため、金融機関で借入をおこなうときのような審査はありません。

金利も発生しないので、財布がなく自宅に帰れないときに役立ちます。

ただし、対応していない都道府県があるうえに、借りられる金額もさまざまなため注意が必要です。

駅で財布を紛失した場合は、交通系ICカードのデポジット払い戻しを利用しましょう。

交通系ICカードは、初回購入時に500円のデポジットを入金する決まりになっています。